Loạt tín hiệu mới từ thị trường tiền tệ

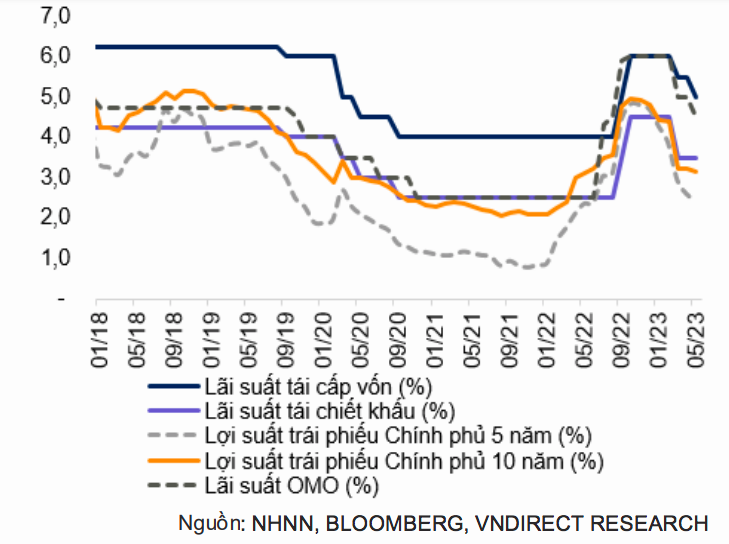

Trong báo cáo thị trường tiền tệ do VNDirect vừa phát hành cho thấy, trong tháng 5/2023, Ngân hàng Nhà nước (NHNN) lần thứ 3 cắt giảm lãi suất điều hành. Dựa trên tình hình lạm phát trong nước hạ nhiệt và tỷ giá ổn định, NHNN đã quyết định điều chỉnh giảm một số lãi suất điều hành kể từ ngày 25/5, như lãi suất tái cấp vốn (giảm 0,5 điểm %), trần lãi suất huy động kỳ hạn 1 tháng tới dưới 6 tháng (giảm 0,5 điểm %)...

Như vậy, kể từ đầu năm 2023, NHNN đã có 3 đợt giảm lãi suất điều hành, theo đó lãi suất tái chiết khấu giảm 1 điểm % xuống 3,5%/năm; lãi suất tái cấp vốn giảm 1 điểm % xuống 5,0%/năm; lãi suất cho vay ngắn hạn tối đa bằng VND của các tổ chức tín dụng đối với một số hoạt động kinh tế giảm 1 điểm % xuống 5,0%/năm. NHNN cũng giảm trần lãi suất tiền gửi kỳ hạn dưới 1 tháng và từ 1 tháng tới dưới 6 tháng lần lượt 0,5 điểm % và 1 điểm % xuống mức 0,5%/năm và 5,0%/năm.

Kể từ đầu tháng 5/2023, lãi suất tiền gửi bình quân kỳ hạn 3 tháng và 12 tháng của nhóm ngân hàng tư nhân giảm mạnh lần lượt là 57 điểm cơ bản và 29 điểm cơ bản; trong khi lãi suất bình quân cùng kỳ hạn của nhóm ngân hàng quốc doanh giảm lần lượt 80 điểm cơ bản và 40 điểm cơ bản.

Trong biểu lãi suất mới nhất vừa áp dụng, Ngân hàng VPBank điều chỉnh giảm ở nhiều kỳ hạn. Lãi suất gửi tiết kiệm kỳ hạn 6 tháng tại quầy đối với khoản tiền trên 10 tỷ đồng trở lên là 7,3%/năm; kỳ hạn 9 tháng 7,6%/năm và khách gửi kỳ hạn 10 - 13 tháng lãi suất 7,3%/năm trong khi nếu gửi từ 15 tháng lãi suất giảm còn 6,5%/năm. Các mức lãi suất này đã giảm 0,1 - 0,2 điểm % so với cuối tháng 5.

Tương tự, Ngân hàng Techcombank cũng điều chỉnh biểu lãi suất mới trong vài ngày qua. Lãi suất tiền gửi cao nhất từ 6 tháng trở lên được Techcombank áp dụng cùng một mức là 6,9%/năm đối với khách hàng VIP, nếu khách hàng thường lãi suất cao nhất là 6,8%/năm.

Ông Đinh Quang Hinh, Khối phân tích VNDirect kỳ vọng lãi suất tiền gửi bình quân kỳ hạn 12 tháng sẽ giảm xuống 6,5%/năm trong năm nay, dựa trên một lý do như: Nhu cầu tín dụng yếu do tăng trưởng kinh tế chậm chạp và thị trường bất động sản ảm đạm; Chính phủ đẩy mạnh đầu tư công, từ đó bơm thêm tiền vào nền kinh tế và NHNN vẫn còn dư địa để giảm lãi suất điều hành.

Tương tự, công ty chứng khoán Rồng Việt (VDSC) cho rằng đợt giảm lãi suất mới đây của NHNN kỳ vọng sẽ tác động nhiều đến mặt bằng lãi suất chung. Thực tế, từ giữa đến cuối tháng 3/2023, hoạt động bơm/hút ròng trên thị trường mở đã ngưng hẳn do lãi suất liên ngân hàng giảm mạnh và các NHTM đã không còn nhu cầu vay mượn từ NHNN. Nếu tình hình này tiếp diễn thì từ cuối tháng 5/2023, một lượng lớn thanh khoản (xấp xỉ 110 nghìn tỷ đồng) sẽ được bơm ra thị trường do tín phiếu 91 ngày đáo hạn.

Nhìn về lộ trình chính sách tiền tệ sắp tới, VDSC cho rằng có thể NHNN sẽ kiên định với định hướng nới lỏng trong bối cảnh các áp lực về lạm phát, tỷ giá, thắt chặt chính sách tiền tệ toàn cầu phần nào đã đi qua.

"Nếu rủi ro nhiều nhà đầu tư đang lo lắng là suy thoái kinh tế toàn cầu diễn ra thì việc tiếp tục giảm lãi suất điều hành có lẽ nằm trong dự liệu của NHNN", VDSC cho hay.

Trong các thông điệp mới nhất, Ngân hàng Nhà nước cũng cho biết sẽ tiếp tục xu hướng nới lỏng thận trọng chính sách tiền tệ. Theo đó, Ngân hàng Nhà nước tiếp tục điều hành nghiệp vụ thị trường mở linh hoạt, đảm bảo thanh khoản cho hệ thống tổ chức tín dụng; tái cấp vốn đối với tổ chức tín dụng để hỗ trợ thanh khoản, cho vay các chương trình phục hồi - phát triển kinh tế, hỗ trợ cơ cấu lại tổ chức tín dụng và xử lý nợ xấu; điều hành công cụ dự trữ bắt buộc, lãi suất điều hành phù hợp với cân đối vĩ mô, lạm phát và mục tiêu chính sách tiền tệ; điều hành tỷ giá phù hợp với điều kiện thị trường, can thiệp khi cần thiết để bình ổn thị trường ngoại tệ, tiếp tục theo đuổi mục tiêu tăng trưởng tín dụng 14% - 15% cả năm 2023.

Đặc biệt, Ngân hàng Nhà nước đã ban hành Thông tư số 02/2023/TT-NHNN về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn, trong đó trao quyền chủ động cho các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài xem xét, đánh giá khó khăn của khách hàng để quyết định việc cơ cấu lại khoản nợ vay của khách hàng. Đây là quyết định được đánh giá cao khi trực tiếp tháo gỡ khó khăn cho người dân, doanh nghiệp, kéo dài thời gian vay và trả nợ ngân hàng, tạo điều kiện tiếp tục quay vòng vốn và tiếp cận vốn vay mới.

Kỳ vọng mới cho thị trường

Sự nới lỏng chính sách tài khóa, tiền tệ sẽ tạo nên kỳ vọng về nhiều mặt của nền kinh tế, trong đó có mục tiêu hồi phục thị trường bất động sản. GS.TS Hoàng Văn Cường, Đại biểu Quốc hội, Ủy viên Ủy ban Tài chính - Ngân sách của Quốc hội, Phó Hiệu trưởng Trường ĐH Kinh tế Quốc dân cho hay năm 2023, trong bối cảnh kinh tế và cộng đồng doanh nghiệp gặp nhiều khó khăn, NHNN đã đi tiên phong với ba lần giảm lãi suất điều hành, trong khi hệ thống các ngân hàng trung ương các nước mới chỉ làm chậm lại quá trình tăng lãi suất. Điều này không chỉ thể hiện sự tiên phong mà còn thể hiện sự quyết liệt trong định hướng hoạt động cho hệ thống tổ chức tín dụng, chỉ đạo quyết liệt về giảm lãi suất hỗ trợ doanh nghiệp và nền kinh tế.

"Tôi rất ấn tượng với những chỉ đạo của NHNN, mới đây nhất là nếu các NHTM không giảm các loại lãi vay thì sẽ xem xét đến room tín dụng. NHNN dùng cơ chế quản lý để xem xét, ngân hàng nào có dịch vụ tốt, cung ứng nguồn vốn tốt, giá rẻ cho doanh nghiệp, hỗ trợ doanh nghiệp… sẽ được quyền tăng trưởng tín dụng nhiều hơn và ngược lại. Điều này cũng cho thấy ngân hàng nào hạ lãi suất nhưng vẫn tăng trưởng tốt, chứng tỏ quản trị nội bộ của ngân hàng này rất tốt. Quản trị tốt sẽ giúp tiết kiệm được chi phí vận hành và có thêm điều kiện giảm lãi suất cho vay. Quản trị tốt giúp rủi ro thấp, không phải trích lập rủi ro nhiều thì ngân hàng mới có không gian để giảm lãi suất. Tôi đánh giá rất cao biện pháp này", GS.TS Hoàng Văn Cường nhìn nhận.

Bên cạnh đó, vị đại biểu này cho rằng có rất nhiều người dân, doanh nghiệp mong muốn các ngân hàng giảm lãi suất nhiều hơn nữa; phải mở room tín dụng nhiều hơn nữa giúp cho doanh nghiệp, người dân được dễ dàng tiếp cận với nguồn vốn vay với lãi suất hợp lý... Đây là mong muốn rất chính đáng. Tuy nhiên, vẫn phải đặt mục tiêu kép là vừa tiếp tục hỗ trợ nguồn vốn cho khu vực sản xuất, vừa phải giữ được an toàn hệ thống.

"Lãi suất cao và nguồn cung tài chính hạn chế khiến những người mua bất động sản không bằng tiền của mình phải đi huy động vốn gặp khó khăn. Như vậy, những người mua với góc độ nhà đầu tư không thể tham gia vào bất động sản khiến cho cầu về một số phân khúc hạn chế. Việc giảm lãi suất của các ngân hàng được kỳ vọng đem tới tín hiệu tích cực cho thị trường bất động sản. Tuy nhiên, tôi cho rằng chính sách quan trọng nhất giai đoạn này là gỡ khó về pháp lý, tránh rủi ro cho các nhà đầu tư bất động sản", GS.TS Hoàng Văn Cường cho hay.

Còn theo TS. Phạm Anh Khôi, Viện nghiên cứu Kinh tế - Tài chính - Bất động sản Dat Xanh Services (FERI), quý III/2023 sẽ là thời điểm mấu chốt khi một lượng lớn tiền gửi ngân hàng đáo hạn. Và đây cũng sẽ là thời điểm quyết định dòng tiền có quay trở lại thị trường bất động sản hay không. Theo đó, có hai kịch bản xảy ra.

Với kịch bản thứ nhất, nếu tình hình thị trường bất động sản vẫn khó khăn, niềm tin của nhà đầu tư chưa được khôi phục thì có thể nguồn tiền này vẫn tiếp tục ở lại hệ thống ngân hàng, chấp nhận một mức lãi suất thấp hơn.

Ở kịch bản thứ hai, nếu thị trường ấm lên, lãi suất huy động giảm xuống mức 6 - 7% vào thời điểm cuối năm nay hoặc thậm chí là không giảm thì nguồn tiền khả năng cao sẽ ưu tiên quay trở lại thị trường bất động sản./.

Nguồn: https://reatimes.vn/chinh-sach-tien-te-dao-chieu-va-ky-vong-cho-thi-truong-bds-20201224000020150.html