“Nóng” thị trường cho vay tiêu dùng

Cùng với nhu cầu tiêu dùng ngày càng cao của người dân, thị trường cho vay tiêu dùng trong nước đang phát triển với tốc độ rất nhanh, mở ra nhiều cơ hội mới cho những người có nhu cầu thanh toán trước, hoàn trả sau.

Điểm qua thị trường này có thể dễ dàng thấy các dịch vụ cho vay tiêu dùng đang ngày càng đa dạng và phong phú hơn. Tuy nhiên, phân khúc khách hàng giữa các loại hình dịch vụ rất khác nhau nên sự cạnh tranh là không quá lớn.

Cụ thể, đối với những người có nhu cầu vay với số tiền lớn, có tài sản thế chấp và lịch sử tín dụng “đẹp” thì vay ngân hàng là lựa chọn tối ưu. Ưu điểm của dịch vụ cho vay này là mức lãi suất thấp, hoàn toàn hợp pháp nhưng nhược điểm là thủ tục khá rườm rà, mất thời gian. Đặc biệt là khách hàng sẽ phải chứng minh được khả năng trả nợ của mình và phải có lịch sử tín dụng tương đối “đẹp” trong hệ thống ngân hàng.

Đối với các khách hàng có nhu cầu vay các khoản tiền nhỏ (thường dưới 100 triệu), không có tài sản thế chấp và không đáp ứng được các tiêu chuẩn vay vốn của ngân hàng thì có thể tìm đến các công ty tài chính tiêu dùng với mức lãi suất cao hơn. Ưu điểm của các công ty tài chính này là tính pháp lý cao, thời gian xem xét - giải ngân nhanh, không yêu cầu tài sản thế chấp.

Tuy nhiên, do loại hình cho vay tiêu dùng của các công ty tài chính còn khá mới mẻ và kèm theo một số điều kiện nhất định như yêu cầu khách hàng phải mua bảo hiểm tiền vay, có CMTND hoặc giấy tờ tùy thân nên mặc dù hoạt động hợp pháp theo quy định của pháp luật thì các đơn vị này vẫn rất chật vật trong việc thuyết phục khách hàng lựa chọn dịch vụ của mình. Bên cạnh đó, loại hình dịch vụ này còn có nhược điểm là hạn mức cho vay thấp, thường chỉ dưới 100 triệu đồng/khách/lần vay.

Bên cạnh đó, còn có nhiều hình thức cho vay không chính thức như cầm đồ, tín dụng “chợ đen” với lãi suất cao, thậm chí là “cắt cổ”. Tuy nhiên, do nhu cầu vay vốn “nóng”, thủ tục cho vay lỏng lẻo, không ràng buộc gì ngoài việc yêu cầu khách hàng có tài sản thế chấp, đồng thời, do bản thân không đủ điều kiện vay vốn theo quy định của ngân hàng hoặc các công ty tài chính nên nhiều người vẫn “nhắm mắt” vay tiền từ các dịch vụ “ngoài vòng pháp luật” này.

Các dịch vụ này lại có độ phủ rộng khắp, từ đời thực đến mạng xã hội ảo và các khách hàng nếu có nhu cầu có thể dễ dàng tìm được hàng trăm thông tin liên quan chỉ bằng một cú nhấp chuột trên mạng internet hoặc sau 10 phút đi dọc các con đường vốn được coi là điểm nóng về dịch vụ này như Ngọc Lâm (Long Biên, Hà Nội), đường Láng (Cầu Giấy, Hà Nội),...

Khách hàng có thể dễ dàng tìm thấy thông tin về lãi suất cho vay "cắt cổ" của các cửa hàng cầm đồ ở bất kỳ đâu, từ mạng xã hội, internet đến các khu phố đông dân cư.

Điều đáng nói là trong thời gian gần đây, một số tên tuổi cầm đồ đang được “chính danh hóa” và phát triển rầm rộ như nấm sau mưa, bất chấp các quy định pháp luật ngày càng có xu hướng siết chặt quản lý hơn.

Cẩn tắc vô áy náy

Cũng cần phải nói rõ, dịch vụ cầm đồ là lĩnh vực kinh doanh hợp pháp có điều kiện, chịu sự điều chỉnh của Bộ Luật Dân sự và Nghị định số 96/2016/NĐ-CP Quy định điều kiện về an ninh trật tự đối với một số ngành, nghề.

Cụ thể, theo Nghị định 96/2016 thì cầm đồ được định nghĩa là hoạt động “kinh doanh dịch vụ cho vay tiền mà người vay tiền phải có tài sản hợp pháp mang đến cơ sở kinh doanh dịch vụ cầm đồ để cầm cố”.

Về lãi suất cho vay theo hình thức cầm đồ này thì mục 6, điều 29 của Nghị định này quy định: “Tỷ lệ lãi suất cho vay tiền khi nhận cầm cố tài sản không vượt quá tỷ lệ lãi suất theo quy định của Bộ luật dân sự”, tức là “lãi suất theo thỏa thuận không được vượt quá 20%/năm của khoản tiền vay, (trừ trường hợp luật khác có liên quan quy định khác các bên trong hợp đồng cho vay), theo Điều 468 Bộ Luật Dân sự năm 2015.

Tuy nhiên, hầu hết các điểm cầm đồ hiện đều công khai quảng cáo mức lãi suất phổ biến từ 1.000 – 2.000 đồng/triệu/ngày (3 - 6%/tháng, tương đương mức 36 - 72%/năm), cao gấp 1,8-3,6 lần so với mức quy định.

Một cửa hàng cầm đồ công khai mức lãi suất 1.000 đồng/triệu/ngày, tương đương mức 3%/tháng hay 36%/năm.

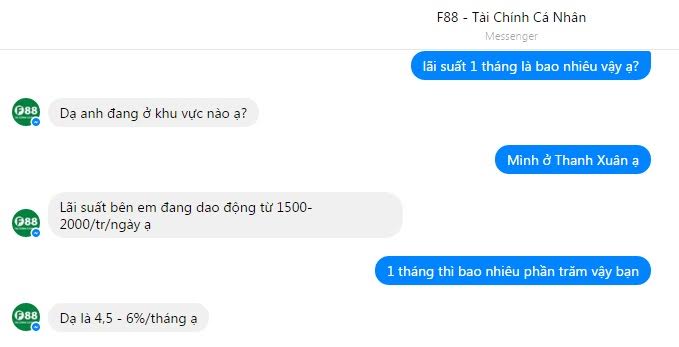

Cụ thể như F88 - một mô hình cầm đồ khá lớn với chuỗi 15 cửa hàng trên toàn quốc - hiện đang cho vay với lãi suất dao động từ 1.500 – 2.000 đồng/1 triệu/ngày (tương đương 4,5 – 6%/tháng hay 54 - 72%/năm).

Tư vấn viên trên fanpage của F88 cho biết cơ sở kinh doanh này đang cho vay với lãi suất dao động từ 1.500 – 2.000 đồng/1 triệu/ngày (tương đương 4,5 – 6%/tháng hay 54-72%/năm).

Không chỉ F88 mà các cơ sở kinh doanh dịch vụ cầm đồ khác cũng “hồn nhiên” quảng cáo mức lãi suất cao ngất ngưởng, từ 3 – 4,5%/tháng, tùy vào số lượng tiền vay và tài sản thế chấp.

Chỉ tính riêng Hà Nội, hiện đã có từ 1.700 – 2.000 cơ sở kinh doanh dịch vụ cầm đồ. Trong khi quy định quản lý hoạt động của loại hình kinh doanh này còn lỏng lẻo, mức lợi nhuận lại cao, ràng buộc giữa khách hàng và chủ cầm đồ lại không rõ ràng mà chủ yếu là thỏa thuận miệng.

Bên cạnh đó, chính bản thân các khách hàng cũng thường không tìm hiểu cặn kẽ quyền lợi của mình và các thông tin đầy đủ trước khi sử dụng dịch vụ này nên khi có tranh chấp xảy ra thì những người đi vay thường là người chịu “thiệt đơn thiệt kép”.

.jpg)

.jpg)

.jpg)