Thông thường khách hàng đi vay sẽ có các cách tính lãi suất mà ngân hàng đưa ra đó là: Lãi suất cố định ban đầu và lãi suất giảm dần. Khi nghe các nhân viên tư vấn của ngân hàng nói về lãi suất khách hàng sẽ thường gặp rắc rối, nhất là đối với các khách hàng chưa có kinh nghiệm vay vốn ngân hàng như là các nông dân vay vốn sản xuất, thương gia trẻ mới bước chân vào hoạt động kinh doanh,…

Đối với lựa chọn lãi suất cố định ban đầu:

Tức là lãi suất vay vốn ngân hàng hàng tháng sẽ tính trên số dư nợ ban đầu và cố định hàng tháng, không tăng cho đến khi kết thúc hợp đồng.

Với lựa chọn này, để tính được số tiền lãi hàng tháng phải trả khách hàng chỉ việc lấy số dư nợ ban đầu nhân với phần trăm lãi suất là ra số tiền cần trả hàng tháng và tương ứng với kỳ hạn vay bao nhiêu tháng, khách hàng sẽ phải trả từng ấy tiền lãi cộng với nợ gốc.

Ví dụ: bạn vay ngân hàng số tiền là 10 triệu trong 1 năm với lãi suất cố định 1.52%/tháng, thì số tiền phải trả hàng tháng tính ra là: 10 triệu/12 tháng + 10 triệu * 1.52% = 0,985 triệu.

Đối với lãi suất vay giảm dần.

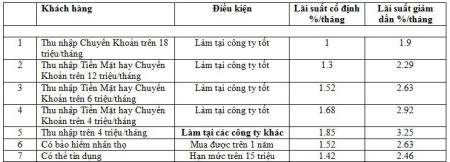

Lãi suất giảm dần là lãi suất tính trên dư nợ còn lại sau khi đã thanh toán 1 phần nợ gốc hàng tháng cho phía ngân hàng. Về cơ bản thì 2 cách tính lãi suất có vẻ khác nhau nhưng thực tế số tiền phải trả khi hết hạn hợp đồng cũng không chênh lệch nhiều đối với khoản vay nhỏ. Khách hàng có thể tham khảo bảng sau:

Khách hàng có thể lựa chọn cách tính lãi vay ngân hàng sao cho phù hợp với nhu cầu của mình nhất, đối với khách hàng có thu nhập ổn định hàng tháng thì nên chọn hình thức vay lãi suất cố định và hàng tháng đóng cùng 1 số tiền lãi trong suốt thời gian vay. Tương tự đối với khách hàng có nhu cầu và khả năng tài chính khác.

.jpg)