Việc nhận thế chấp dự án nhà ở và các tài sản phát sinh từ dự án nhà ở như một biện pháp bảo đảm của các tổ chức tín dụng trước khi cấp tín dụng cho chủ đầu tư/người mua nhà, là một giao dịch rất thường xuyên trên thị trường nhà ở hiện nay.

Thế chấp và giải chấp các tài sản của “dự án nhà ở” theo thỏa thuận

Tổ chức tín dụng có thể nhận thế chấp “dự án nhà ở” đối với các tài sản thuộc dự án như quyền sử dụng đất hoặc thế chấp dự án đầu tư xây dựng nhà ở và nhà ở hình thành trong tương lai theo quy định tại Luật Đất Đai và Luật Nhà ở cũng như cụ thể hóa tại Thông tư 26/2015/TT-NHNN về việc Hướng dẫn trình tự, thủ tục thế chấp và giải chấp tài sản là dự án đầu tư xây dựng nhà ở, nhà ở hình thành trong tương lai.

Trong thời gian thế chấp “dự án nhà ở”, việc kiểm soát tài sản thế chấp đã được pháp luật quy định khá đầy đủ, đảm bảo cơ chế pháp lý cho các tổ chức tín dụng khi nhận thế chấp và cho vay đối với dự án xây dựng nhà ở, cụ thể:

Khoản 4 Điều 349 Bộ luật dân sự quy định quyền của Bên thế chấp: “Được bán, trao đổi, tặng cho tài sản thế chấp không phải là hàng hóa luân chuyển trong quá trình sản xuất, kinh doanh, nếu được bên nhận thế chấp đồng ý”.

Khoản 4 Điều 718 Bộ luật dân sự quy định về quyền của Bên thế chấp quyền sử dụng đất: “Được chuyển đổi, chuyển nhượng, cho thuê, cho thuê lại quyền sử dụng đất đã thế chấp nếu được bên nhận thế chấp đồng ý”.

Khoản 1 Điều 147 Luật nhà ở quy định: “Chủ đầu tư dự án xây dựng nhà ở được thế chấp dự án hoặc nhà ở xây dựng trong dự án tại tổ chức tín dụng đang hoạt động tại Việt Nam để vay vốn cho việc đầu tư dự án hoặc xây dựng nhà ở đó; trường hợp chủ đầu tư đã thế chấp nhà ở mà có nhu cầu huy động vốn góp để phân chia nhà ở theo quy định của pháp luật về nhà ở hoặc có nhu cầu bán, cho thuê mua nhà ở đó thì phải giải chấp nhà ở này trước khi ký hợp đồng huy động vốn góp, hợp đồng mua bán, thuê mua nhà ở với khách hàng, trừ trường hợp được bên góp vốn, bên mua, thuê mua nhà ở và bên nhận thế chấp đồng ý”.

Điểm c Khoản 2 Điều 6 Thông tư số 26/2015/TT-NHNN: “Khi nhận được thông báo của bên nhận thế chấp về việc nhà ở hình thành trong tương lai đang được thế chấp, chủ đầu tư không được làm thủ tục chuyển nhượng nhà ở hình thành trong tương lai đó cho bất cứtổ chức, cá nhân nào, nếu chưa có văn bản đồng ý của bên nhận thế chấp”.

Ảnh minh họa.

Ngoài việc nhận tài sản bảo đảm trước khi cấp tín dụng cho chủ đầu tư dự án nhà ở, tổ chức tín dụng sẽ căn cứ vào nguồn thu trả nợ từ việc bán nhà ở của chủ đầu tư để quyết định việc cấp tín dụng. Do đó, các quy định pháp luật cho phép chủ đầu tư (bên thế chấp) và tổ chức tín dụng (bên nhận thế chấp) cũng như người mua, thuê mua nhà ở được phép thỏa thuận về việc phối hợp quản lý và giải chấp các tài sản của “dự án nhà ở” đảm bảo quyền và lợi ích hợp pháp của các bên tham gia giao dịch.

Lời giải cho “ghi chú lạ lùng”

Tuy nhiên trong thời gian qua, một số tổ chức tín dụng khi tiếp nhận hồ sơ của một số chủ đầu tư dự án nhà ở trên địa bàn Hà Nội đã gặp phải một số “ghi chú lạ lùng” tại các Giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất được cấp cho Chủ đầu tư dẫn tới những quan ngại sâu sắc đối với việc nhận thế chấp tài sản từ dự án nhà ở mặc dù chủ đầu tư đã đáp ứng đầy đủ các yêu cầu theo quy định pháp luật. Một số “ghi chú lạ lùng” được nhắc tới như sau:

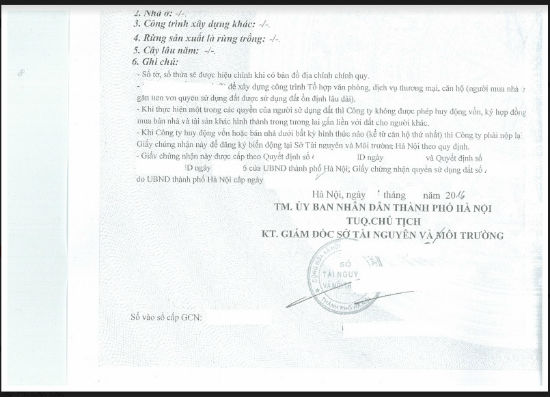

Nội dung 1: “Khi thực hiện một trong các quyền của người sử dụng đất thì Công ty không được phép huy động vốn, ký hợp đồng mua bán nhà và tài sản khác hình thành trong tương lai gắn liền với đất cho người khác”.

Nội dung 2: “Khi công ty huy động vốn, bán nhà dưới bất kỳ hình thức nào (kể từ căn hộ thứ nhất) thì Công ty phải nộp lại Giấy chứng nhận này để đăng ký biến động tại Sở Tài nguyên và Môi trường Hà Nội theo quy định”.

Sự quan ngại của các tổ chức tín dụng khi tiến hành thẩm định về pháp lý đối với các quy định trên xuất phát từ việc:

Thứ nhất, các quy định pháp luật tại Bộ Luật Dân sự cũng như các quy định cụ thể tại Điều 147 Luật Nhà ở, Điều 6 Thông tư 26/2015/TT-NHNN đã cho phép “Chủ đầu tư dự án xây dựng nhà ở được thế chấp dự án hoặc nhà ở xây dựng trong dự án tại tổ chức tín dụng đang hoạt động tại Việt Nam để vay vốn cho việc đầu tư dự án hoặc xây dựng nhà ở đó; trường hợp chủ đầu tư đã thế chấp nhà ở mà có nhu cầu huy động vốn góp để phân chia nhà ở theo quy định của pháp luật về nhà ở hoặc có nhu cầu bán, cho thuê mua nhà ở đó thì phải giải chấp nhà ở này trước khi ký hợp đồng huy động vốn góp, hợp đồng mua bán, thuê mua nhà ở với khách hàng, trừ trường hợp được bên góp vốn, bên mua, thuê mua nhà ở và bên nhận thế chấp đồng ý”.

Như vậy với cách “Ghi chú”: “Khi thực hiện một trong các quyền của người sử dụng đất thì Công ty không được phép huy động vốn, ký hợp đồng mua bán nhà và tài sản khác hình thành trong tương lai gắn liền với đất cho người khác” thì tổ chức tín dụng hiểu rằng chủ đầu tư không thể chứng minh được nguồn trả nợ cho tổ chức tín dụng nếu không được phép bán nhà ở ra thị trường.

Đồng thời hiểu rằng, trường hợp nếu có sự thỏa thuận đồng ý giữa tổ chức tín dụng, bên mua nhà về việc nhà ở đã được thế chấp tại tổ chức tín dụng thì chủ đầu tư cũng không thể đảm bảo được việc có thể thực hiện thủ tục để xin cấp giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở cho người mua nhà sau khi đã giải chấp tài sản do đã vi phạm nội dung “Ghi chú”;

Thứ hai, theo hướng dẫn tại Khoản 1 Điều 11 Thông tư 23/2014/TT-BTNMT quy định về thể hiện nội dung tại điểm ghi chú trên giấy chứng nhận: “Trường hợp trong quyết định giao đất, cho thuê đất, chuyển mục đích sử dụng đất, gia hạn sử dụng đất, hợp đồng hoặc văn bản nhận chuyển quyền sử dụng đất và các giấy tờ khác về quyền sử dụng đất theo quy định của pháp luật về đất đai; giấy tờ về quyền sở hữu tài sản gắn liền với đất quy định tại các điều 31, 32, 33 và 34 của Nghị định số 43/2014/NĐ-CP có nội dung hạn chế về quyền sử dụng đất, quyền sở hữu tài sản gắn liền với đất thì ghi nội dung hạn chế theo giấy tờ đó”.

Như vậy, việc ghi chú các hạn chế về quyền của người sử dụng đất, người sở hữu nhà ở và tài sản gắn liền với đất trên Giấy chứng nhận chỉ được thực hiện theo các căn cứ được ghi nhận tại các văn bản như quyết định giao đất, cho thuê đất, các giấy tờ chứng minh quyền sở hữu tài sản gắn liền với đất. Rõ ràng trong trường hợp này, dường UBND đã làm quá chức năng nhiệm vụ của mình trong việc thực hiện quản lý lĩnh vực tài nguyên – môi trường.

Thứ ba, Thông tư liên tịch 01/2014/TTLT-NHNN-BXD-BTP-BTNMT ban hành ngày 25/4/2014 cho phép coi “nhà ở hình thành trong tương lai” là tài thế chấp tại các tổ chức tín dụng và chỉ yêu cầu chủ đầu tư thực hiện đăng ký biến động (rút bớt tài sản thế chấp) trong trường hợp chủ đầu tư đã thế chấp dự án xây dựng nhà ở để bảo đảm thực hiện cho “nghĩa vụ dân sự khác… trước khi bán nhà ở trong dự án cho tổ chức, cá nhân” – trích Khoản 7 Điều 4 Thông tư liên tịch 01/2014/TTLT-NHNN-BXD-BTP-BTNMT.

Bên cạnh đó, hướng dẫn tại Điều 6 (Điều kiện nhà ở hình thành trong tương lại được thế chấp), Điều 7 (Hồ sơ thế chấp nhà ở hình thành trong tương lai) và Điều 19 (Hồ sơ đăng ký thế chấp nhà ở hình thành trong tương lai lần đầu) Thông tư liên tịch 01/2014/TTLT-NHNN-BXD-BTP-BTNMT không yêu cầu tổ chức, cá nhân khi thực hiện thế chấp phải cung cấp văn bản chứng minh về việc chủ đầu tư đã thực hiện thủ tục đăng ký biến động trước khi thực hiện bán nhà ở hình thành trong tương lai (Các quy định trên vẫn được áp dụng tương tự tại Thông tư liên tịch số 09/2016/TTLT-BTP-BTNMT có hiệu lực kể từ ngày 01/08/2016, bãi bỏ hiệu lực của Thông tư liên tịch 01/2014/TTLT-NHNN-BXD-BTP-BTNMT).

Mặt khác, các quy định pháp luật hiện tại chưa có bất kỳ hướng dẫn nào đối với việc chủ đầu tư đăng ký biến động (rút bớt tài sản thế chấp) khi đã thực hiện thế chấp dự án xây dựng nhà ở, nhà ở hình thành trong tương lai.

Do đó, đối với nội dung “Ghi chú” tại Giấy chứng nhận: “Khi công ty huy động vốn, bán nhà dưới bất kỳ hình thức nào (kể từ căn hộ thứ nhất) thì Công ty phải nộp lại Giấy chứng nhận này để đăng ký biến động tại Sở Tài nguyên và Môi trường Hà Nội theo quy định” sẽ buộc các ngân hàng thương mại khi thẩm định cho tổ chức, cá nhân vay vốn, thế chấp nhà ở hình thành trong tương lai phải cung cấp tài liệu chứng minh việc đăng ký biến động của chủ đầu tư.

Trong khi đó, bản thân các quy định pháp luật cũng chưa hướng dẫn cụ thể thủ tục đăng ký biến động (rút bớt tài sản thế chấp), đặc biệt đối với các trường hợp thế chấp dự án xây dựng nhà ở. Như vậy, tổ chức tín dụng khó có thể chấp nhận rủi ro này để quyết định việc cấp tín dụng đối với người mua nhà tại các dự án nhà ở.

Giấy Chứng nhận quyền sử dụng quyền sở hữu nhà ở và tài sản khác gắn liền với đất số (Sổ đỏ) đối với đất Dự án xây dựng nhà ở thương mại được thêm 2 nội dung được cho là rất “lạ”?!

Nỗi lo bị “từ chối” nhận tài sản thế chấp

Trong thời gian chờ đợi sự giải thích từ phía các cơ quan nhà nước có thẩm quyền đối với nội dung “ghi chú lạ lung” trên, các tổ chức tín dụng chỉ có thể “từ chối” nhận các tài sản thế chấp này.

Nhìn lại thị trường nhà ở trong thời gian vừa qua, nổi cộm lên trường hợp một dự án nhà ở trên địa bàn Thành phố Hồ Chí Minh, đã bàn giao cho người mua vào ở, đang được thế chấp và tiếp tục được chủ đầu tư thế chấp tại một ngân hàng thương mại để bảo đảm cho nghĩa vụ của một bên thứ ba.

Khi Ngân hàng yêu cầu thực hiện xử lý tài sản bảo đảm là nhà ở thuộc dự án trên thì người mua mới phát hiện ra rằng chủ đầu tư đã sử dụng các tài sản để thế chấp hai lần mà không có sự đồng ý hoặc chấp thuận của người mua nhà.

Tuy nhiên, phân tích trên cơ sở thông lệ thị trường có thể thấy, để có thể thực hiện thế chấp hai lần đối với tài sản thế chấp chỉ có thể xuất phát từ sự móc ngoặc của chủ đầu tư với các bên cũng như sự lỏng lẻo trong việc quản lý tài sản bảo đảm của chính tổ chức tín dụng chứ không phải xuất phát từ những lỗ hổng trong các quy định pháp luật.

Mặt khác, cũng phải nói tới sự thiếu công khai, tuân thủ trong việc hỗ trợ cung cấp thông tin về các dự án nhà ở của cơ quan nhà nước có thẩm quyền như quy định tại Điều 78 Luật Kinh doanh bất động sản.

Rõ ràng những bất cập liên quan tới việc UBND Thành phố Hà Nội hạn chế quyền của chủ đầu tư như đã phân tích trên đây cần có sự giải thích và hướng dẫn cụ thể từ chính các cơ quan nhà nước có thẩm quyền trên cơ sở tôn trọng các quy định pháp luật và đảm bảo quyền lợi hợp pháp của chủ đầu tư cũng như người mua nhà./.

Chúng tôi sẽ tiếp tục thông tin về sự việc này...