Trong một động thái đáng chú ý mới đây, Công ty Chứng khoán Bản Việt (VCSC) đã bất ngờ nâng giá mục tiêu cổ phiếu VPB của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) thêm 59%, từ 32.300 đồng/cổ phiếu lên 51.500 đồng/cổ phiếu.

Mức nâng giá mục tiêu rất mạnh này dựa trên 2 yếu tố. Thứ nhất, VCSC nâng dự báo thu nhập ròng giai đoạn 2021 - 2025 của VPBank thêm 26% so với dự báo trước đây. Thứ hai, nâng định giá P/B mục tiêu của VPBank từ 1,35 lần lên 2,1 lần.

Bên cạnh triển vọng tăng trưởng ở ngân hàng mẹ, triển vọng phục hồi của "gà đẻ trứng vàng" FE Credit thì kỳ vọng hoàn thành việc bán cổ phần tại FE Credit trong năm nay là lý do rất quan trọng khiến VCSC nâng mạnh định giá của VPBank.

Trước VCSC, trong báo cáo cập nhật công bố cách đây khoảng 1 tháng, Công ty Chứng khoán VNDirect cũng nâng mạnh giá mục tiêu của cổ phiếu VPB.

Phía VNDirect cho biết VPBank đã lên kế hoạch bán FE Credit – công ty cho vay tiêu dùng từ năm 2017. Tuy nhiên, ngân hàng đã hủy bỏ kế hoạch do tại thời điểm đó, FE Credit đóng góp một nửa lợi nhuận doanh nghiệp. Những năm gần đây, FE Credit chỉ chiếm 1/3 lợi nhuận ròng hợp nhất của ngân hàng.

Tình trạng này là do Ngân hàng Nhà nước (NHNN) siết chặt quy định liên quan tới cho vay tiêu dùng. Cụ thể, vào tháng 11/2019, NHNN đã ban hàng Thông tư 18/2019/TT-NHNN quy định cho vay cá nhân không thế chấp (cho vay bằng tiền mặt) không được phép vượt quá 70% tổng dư nợ cho vay tiêu dùng của một công ty tài chính, kể từ năm 2021. Tỷ lệ này sẽ giảm xuống 60% vào năm 2022, 50% vào năm 2023 và 30% vào năm 2024.

Bên cạnh đó, dịch Covid-19 bùng phát đã tác động tiêu cực đến phân khúc khách hàng đại chúng, vốn là trọng tâm của công ty tài chính tiêu dùng này. Một số công ty tài chính tiêu dùng đã phải thay đổi hoạt động kinh doanh nhằm chuẩn bị trước các thách thức hiện nay. FE Credit, đã cắt giảm 4.400 nhân viên trong năm 2020 nhằm giảm chi phí hoạt động.

FE Credit đã duy trì vị thế dẫn đầu trong giai đoạn 2015 – 2020, với tổng dư nợ cho vay trong giai đoạn 2015 – 2019 đạt tăng trưởng kép 34%, chiếm gần 50% thị phần giai đoạn này. Theo nhận định của VNDirect, FE Credit đã thành công trong việc tận dụng sự bùng nổ của thị trường tài chính tiêu dùng giai đoạn đầu. Do đó, mặc dù chính thức gia nhập thị trường tiêu dùng muộn hơn so với các đối thủ, FE Credit đã nhanh chóng chiếm được thị phần bằng chiến lược tăng trưởng mạnh mẽ và khác biệt.

Tuy nhiên, do dư nợ cho vay duy trì mức tăng trưởng cao, lợi nhuận ròng ghi nhận xu hướng giảm do chi phí vốn cao và nợ xấu tăng nhanh. Việc tăng trưởng mạnh dư nợ cho vay đặt áp lực lên nguồn vốn của ngân hàng, khiến chi phí sử dụng vốn của VPBank thường xuyên duy trì cao nhất trong các ngân hàng đã niêm yết.

Chuyên gia của VNDirect cho rằng việc bán cổ phần FE Credit tại thời điểm này là hợp lý. Với VPBank, một đối tác chiến lược nước ngoài kết hợp với FE Credit sẽ cải thiện chi phí vốn của doanh nghiệp và giúp kiểm soát rủi ro.

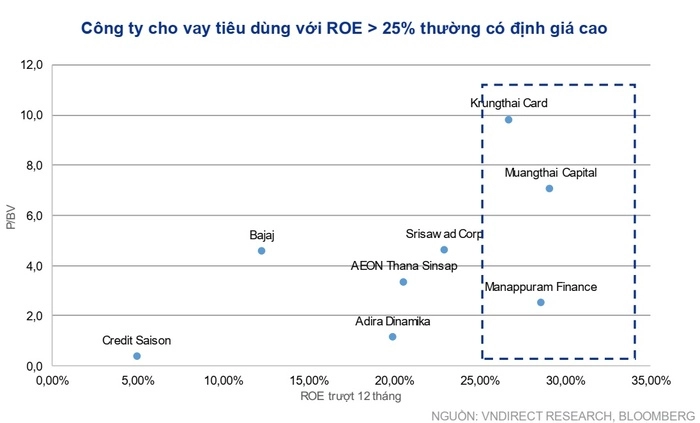

"Sau khi nghiên cứu các công ty tài chính tiêu dùng trong khu vực sở hữu hoạt động kinh doanh và phân khúc sản phẩm tương tự, chúng tôi tin rằng FE Credit có thể đạt được mức P/B mục tiêu 3,5 – 4,0 lần (mức thấp nhất trong các doanh nghiệp khu vực có ROE tương đương) cho thương vụ chiến lược này (tương đương định giá công ty đạt 2,3 – 2,6 tỷ USD). Nguồn vốn tăng thêm sẽ đem lại nhiều phương án sử dụng, như thúc đẩy quy mô cho vay của ngân hàng mẹ, đầu tư vào ngân hàng điện tử...", chuyên gia của VNDirect nêu quan điểm.

Công ty chứng khoán này kỳ vọng việc mua lại FE Credit sẽ tạo dựng chỗ đứng cho nhà đầu tư chiến lược trong thị trường tài chính tiêu dùng tại Việt Nam. Công ty cũng đã sở hữu một lượng lớn khách hàng và đã phục vụ hơn 10 triệu khách hàng. Bên cạnh đó, ngành cho vay tiêu dùng của Việt Nam được dự báo sẽ có xu hướng phát triển trong vài năm tới, nhờ dân số trẻ, mức thu nhập tăng và tỷ lệ sở hữu nhà, xe và hàng hóa lâu bền ngày càng gia tăng.

Từ đó, VNDirect nâng mạnh định giá P/B mục tiêu của VPBank từ 1,4 lên 1,7 lần, kéo theo đó, nâng giá mục tiêu mỗi cổ phiếu VPB thêm 27%, từ 35.000 đồng lên 44.300 đồng.

Không chỉ VCSC và VNDirect, một "ông lớn" khác là Công ty Chứng khoán SSI cũng dự tính sẽ nâng định giá cũng như giá mục tiêu của cổ phiếu VPB nếu như VPBank bán thành công 49% vốn tại FE Credit trong năm nay.

Cụ thể, theo kịch bản này, mô hình định giá của SSI cho thấy ngân hàng có thể sẽ củng cố tỷ lệ an toàn vốn (tăng 5 điểm%) cũng như lợi nhuận (biên lợi nhuận NIM nới rộng 0,2 điểm% và lợi nhuận trước thuế tăng thêm 800 tỷ đồng).

"Trong trường hợp kịch bản này xảy ra, VPB xứng đáng được định giá tốt hơn với mức giá 44.700 đồng/cổ phiếu", chuyên gia của SSI cho hay. Được biết, hiện SSI đang giữ định giá VPB ở mức 33.800 đồng/cổ phiếu, đồng nghĩa mức độ điều chỉnh định giá sắp tới có thể lên đến 32%.

Trên thị trường chứng khoán, VPB đang là một trong những cổ phiếu ghi nhận đà tăng đáng chú ý nhất. Từ đầu năm tới nay, thị giá VPB đã tăng tới 24%, từ 32.500 đồng/cổ phiếu lên 40.600 đồng/cổ phiếu mở phiên 22/2, cao hơn nhiều mức tăng 6,3% của chỉ số VN-Index và 10,3% của chỉ số VN30-Index.

Nguồn: https://dothi.reatimes.vn/toancanh/dinh-gia-co-phieu-vpb-tang-vot-nho-ky-vong-vao-thuong-vu-ban-von-fe-credit-20201231000001056.html

.jpg)