Tuy nhiên, các chuyên gia đánh giá đây vẫn là kênh huy động vốn quan trọng cho nền kinh tế và một số chuyên gia đã đề xuất những giải pháp khắc phục các rủi ro, khai thác các mặt tích cực để thị trường trái phiếu doanh nghiệp phát triển lành mạnh, hiệu quả.

Kênh huy động vốn quan trọng

Theo số liệu của Bộ Tài chính, lũy kế 8 tháng đầu năm (tính đến ngày 17/8/2022), khối lượng phát hành trái phiếu doanh nghiệp của riêng hình thức phát hành riêng lẻ đạt 288,6 nghìn tỷ đồng, trong đó 50,76% khối lượng phát hành có tài sản đảm bảo. Lãi suất phát hành bình quân là 7,92%/năm, tăng 0,02% so với năm 2021; kỳ hạn phát hành bình quân là 3,72 năm, tăng 0,19 năm so với năm 2021.

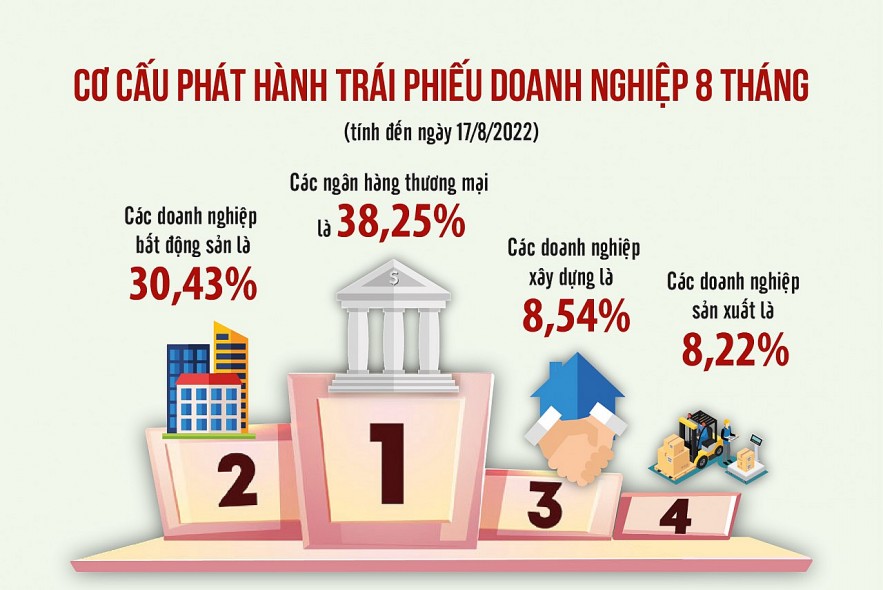

Về cơ cấu phát hành, các ngân hàng thương mại là đối tượng phát hành chiếm tỷ trọng lớn nhất 38,25%. Tiếp đó, các doanh nghiệp bất động sản và xây dựng phát hành đạt lần lượt là 30,43% và 8,54% tổng khối lượng phát hành; doanh nghiệp sản xuất là 8,22%. Về cơ cấu nhà đầu tư sơ cấp, các ngân hàng thương mại cũng là đối tượng tham gia đông đảo nhất với tỷ lệ mua chiếm tới 44,77% tổng khối lượng phát hành; các công ty chứng khoán mua 24,09%; các cá nhân mua 9,59% tổng khối lượng phát hành…

Thời gian vừa qua, thị trường trái phiếu doanh nghiệp có xuất hiện một số yếu tố rủi ro, nhưng theo đánh giá của các chuyên gia kinh tế, thị trường này cũng vẫn cần được nhìn nhận đúng vai trò của nó là một kênh dẫn vốn trung và dài hạn quan trọng cho nền kinh tế. Đặc biệt trong thời gian qua, thị trường tiền tệ đối diện với chính sách thắt chặt tín dụng của Ngân hàng Nhà nước, trong đó đáng chú ý nhất là room tăng trưởng tín dụng kéo dài…, dẫn đến nhu cầu vốn của cộng đồng doanh nghiệp tăng cao. Trong bối cảnh này, kênh dẫn vốn là trái phiếu doanh nghiệp lại được cộng đồng doanh nghiệp và các chuyên gia đặt mối quan tâm trở lại.

TS. Lê Xuân Nghĩa - thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia cho biết, thống kê vốn trái phiếu tăng trưởng với khoảng 30 - 35%/năm. Tốc độ tăng trưởng này nếu duy trì đều qua các năm thì chỉ cần qua khoảng 6 năm nữa, thị trường trái phiếu hoàn toàn có thể gánh được nhu cầu vốn trung và dài hạn, giảm bớt gánh nặng mà hệ thống ngân hàng đang phải “gánh” hiện tại.

Cẩn trọng với rủi ro và tìm giải pháp hợp lý

Thời gian qua, Bộ Tài chính cũng đã liên tục có những khuyến cáo với các nhà đầu tư khi tham gia thị trường trái phiếu doanh nghiệp, nhất là trái phiếu phát hành theo hình thức riêng lẻ. Theo đó, nhà đầu tư cá nhân cần tự nhận thức bản thân phải có đủ năng lực để đánh giá được đầy đủ rủi ro khi đầu tư vào trái phiếu doanh nghiệp. Nhà đầu tư cá nhân không nên mua trái phiếu thông qua chào mời mà không tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu hoặc chỉ mua trái phiếu vì lãi suất cao.

Trong đó, Bộ Tài chính cũng khuyến cáo nhà đầu tư phải rất cẩn trọng với các hình thức chào mời thông qua việc ký kết “Hợp đồng đầu tư trái phiếu” với các tổ chức trung gian (công ty chứng khoán, ngân hàng thương mại, doanh nghiệp khác…); các hình thức thỏa thuận dân sự với các tổ chức trung gian không phải với chủ sở hữu trái phiếu hoặc theo các hình thức đầu tư khác không rõ ràng theo quy định của pháp luật.

Cần học hỏi kinh nghiệp quốc tế trong việc phát triển các tổ chức xếp hạng tín nhiệm

Ông Don Lambert - Trưởng ban Phát triển Khu vực Kinh tế tư nhân, Ngân hàng Phát triển châu Á tại Việt Nam cho rằng, hiện nay đã có nhiều đơn vị xếp hạng tín nhiệm toàn cầu và trong khu vực châu Á cũng có những đơn vị xếp hạng uy tín. Việt Nam muốn có những đơn vị xếp hạng tín nhiệm thành công cần học hỏi kinh nghiệm của các đơn vị xếp hạng tín nhiệm quốc tế.

Bởi lẽ, những doanh nghiệp xếp hạng tín nhiệm toàn cầu có những kinh nghiệm tốt và làm việc tại những thị trường phát triển, theo đó họ có thể giúp đem đến những cách thức và tiêu chuẩn xếp hạng tốt nhất, đặc biệt là những kinh nghiệm và kỹ năng quản trị.

Thực tế theo đánh giá của các chuyên gia, khi các thông tin đều đã rõ ràng minh bạch, nhà đầu tư ý thức và tự nhận định được rủi ro thì đó sẽ trở thành vấn đề bình thường, bởi rủi ro luôn là một yếu tố đồng hành với nền kinh tế thị trường và thị trường trái phiếu không thể nằm ngoài quy luật chung này.

TS. Nguyễn Tú Anh - Vụ trưởng Vụ Tổng hợp, Ban Kinh tế Trung ương cho biết, thông thường, chúng ta có 2 cách tiếp cận trong vấn đề quản lý. Cách cổ điển là chúng ta xây dựng luật chặt chẽ, kiểm soát thật chặt để lọc bớt rủi ro, cách tiếp cận này có ưu điểm là ít rủi ro nhưng lại tiêu diệt thuộc tính đương nhiên của thị trường là có rủi ro.

“Ngoài ra, chúng ta có cách tiếp cận mới là phải xây dựng niềm tin, xây dựng các công cụ xử lý rủi ro, nhà đầu tư trên thị trường có khẩu vị khác nhau về rủi ro nên có những nhu cầu khác nhau và việc chúng ta cần làm là xây dựng hệ thống sản phẩm khác nhau phù hợp với khẩu vị chấp nhận rủi ro của từng nhóm nhà đầu tư”, ông Tú Anh nói.

Một trong những giải pháp chung được nhiều chuyên gia đồng tình là việc cần phải có hệ thống xếp hạng tín nhiệm. Các chuyên gia cho rằng, thị trường trái phiếu cũng như các loại thị trường khác, trong quá trình phát triển phải có sàng lọc, đào thải mới có sự phát triển. Do đó, bất cứ thị trường nào cũng đều có rủi ro, vấn đề đặt ra là cần có những công cụ hiệu quả đo lường rủi ro để nhà đầu tư có thể nhận diện khi tham gia thị trường./.

Nguồn: https://reatimes.vn/thi-truong-tpdn-phai-co-sang-loc-moi-co-phat-trien-20201224000014532.html