Triển vọng ngành điện năm 2023

Dự thảo quy hoạch điện 8 (QHĐ 8) điện gió và điện khí được ưu tiên phát triển. Theo dự thảo QHĐ 8 từ nay đến 2030, điện mặt trời sẽ ngừng phát triển, thay vào đó là điện gió và điện khí sẽ được ưu tiên.

Cụ thể, điện khí tăng tỷ trọng huy động đến 2030, sau đó giảm tỷ trọng huy động đến 2050. Điện mặt trời giảm tỷ trọng huy động đến 2030 sau đó tăng tỷ trọng huy động đến 2050.

Cơ chế giá mới dự án năng lượng tái tạo thấp hơn, giảm hiệu quả đầu tư và kéo dài thời gian hoàn vốn. Cơ chế giá mới cho các dự án năng lượng tái tạo thấp hơn đáng kể và được niêm yết bằng VND. Giá chuyển tiếp cho các dự án điện gió giảm 21 - 22%. Giá chuyển tiếp cho các dự án điện mặt trời mặt đất và điện mặt trời nổi giảm 17 - 30%. Cơ chế giá mới được quy định bằng VND thay vì USD sẽ dẫn tới không phản ánh yếu tố trượt giá của VND, doanh nghiệp sẽ đối mặt với rủi ro tỷ giá.

Theo EVN, hiện có khoảng 62 dự án điện gió và 16 dự án điện mặt trời chuyển tiếp.

Cơ chế giá điện chuyển tiếp hỗ trợ các doanh nghiệp tháo gỡ khó khăn. Các doanh nghiệp đã ký hợp đồng mua bán điện với EVN: dựa theo khung giá điện chuyển tiếp để đàm phán giá mua bán điện, từ đó giúp các doanh nghiệp sớm có doanh thu, lợi nhuận từ đó giảm áp lực dòng tiền và xác định rõ lộ trình thu hồi vốn. Tuy nhiên không phải dự án nào cũng hiệu quả. Việc áp dụng khung giá mới thấp hơn giá trước đó sẽ khiến lợi nhuận của các dự án giảm, đồng thời kéo dài thời gian hoàn vốn so với dự kiến ban đầu.

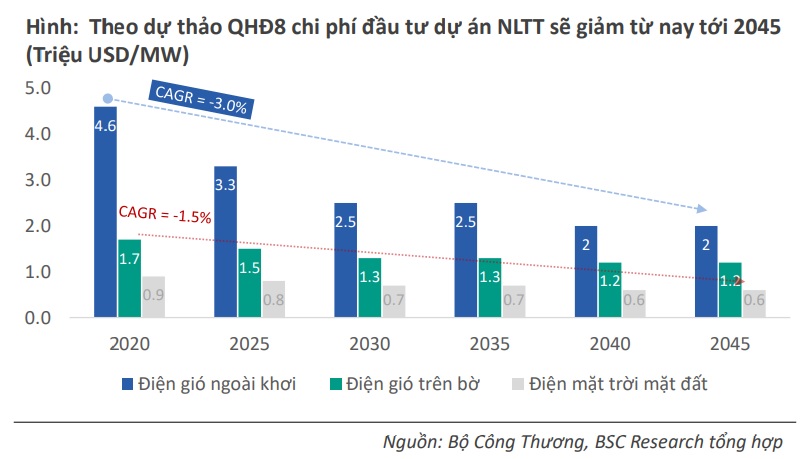

Theo ước tính tại dự thảo QHĐ 8, chi phí đầu tư các dự án năng lượng tái tạo sẽ giảm dần, đây sẽ là yếu tố hỗ trợ cho các dự án năng lượng tái tạo phát triển trong tương lai. Trong đó, các dự án điện gió ngoài khơi còn nhiều dư địa để giảm chi phí.

Chi phí lắp đặt trung bình toàn cầu các dự án giảm trong giai đoạn 2010 - 2021 và dự kiến tiếp tục giảm trong tương lai. Chi phí lắp đặt nhà máy điện mặt trời giảm nhanh (-81%) trong thời gian qua do Trung Quốc tăng cường sản suất tấm pin năng lượng. Chi phí lắp đặt nhà máy điện gió cải thiện nhờ những cải tiến về công nghệ, quy trình sản xuất (điện gió ngoài khơi giảm 40%, điện gió trên bờ giảm 55%). Theo dự báo của IRENA, chi phí lắp đặt các dự án điện gió và điện mặt trời sẽ lần lượt giảm khoảng 15% - 30% và 40% vào năm 2030.

Chi phí đầu tư thấp hơn sẽ giúp duy trì khả năng sinh lời của các dự án mới ngay cả với giá điện chuyển tiếp thấp như hiện tại.

Bên cạnh đó, năng lực của doanh nghiệp sẽ quyết định hiệu quả đầu tư của dự án. Cụ thể: khả năng triển khai dự án với suất đầu tư hợp lý; khả năng tiếp cận nguồn vốn giá rẻ; khả năng nâng cao hiệu suất hoạt động; khả năng tiết giảm chi phí vận hành.

Một số doanh nghiệp niêm yết đã lên kế hoạch mở rộng công suất năng lượng tái tạo, công suất mở rộng tập trung vào điện gió. Điều này phù hợp với định hướng của QHĐ 8. Trong đó, GEX, BCG, HDG, REE, PC1 và GEG là những doanh nghiệp nổi bật lên kế hoạch mở rộng công suất điện gió.

Thủy điện có BCG và PC1 có kế hoạch mở rộng các dự án thuỷ điện nhỏ. Điện mặt trời có REE là doanh nghiệp duy nhất lên kế hoạch tăng công suất điện mặt trời áp mái đáng kể (280 MW), do có lợi thế huy động vốn với lãi suất thấp.

Chứng khoán BSC cho rằng các doanh nghiệp lớn như REE, PC1, HDG sẽ có lợi thế tiếp cận nguồn vốn giá rẻ. Bên cạnh đó, PC1 với kinh nghiệm EPC sẽ có lợi thế tiết giảm chi phí đầu tư và chi phí vận hành.

Năm 2023, nhu cầu điện tăng trưởng nhẹ, giá nguyên liệu phát nhiệt điện vẫn ở mức cao. GDP năm 2023 được dự báo tăng trưởng chậm lại so với mức nền cao 2022. GDP năm 2023 được dự báo dao động ở mức 6,4 - 6,8%, với nhu cầu tiêu thụ điện trung bình cao hơn tăng trưởng GDP từ 1 - 1,5%, ước tính sản lượng điện tiêu thụ trong năm 2023 sẽ đạt 284 tỷ kWh, tăng 8% so với năm 2022.

Nguyên liệu sản xuất nhiệt điện vẫn neo ở mức cao. Giá dầu FO (tham chiếu tính giá khí) hiện đang cao hơn 7% so với trung bình 5 năm từ 2014 - 2019. Bên cạnh đó, việc các mỏ khí gần bờ suy giảm sẽ khiến chi phí vận chuyển khí tăng từ đó làm giá khí huy động cao hơn. Giá than nhiệt hiện vẫn đang ở mức cao gấp 2,5 lần so với trung bình 5 năm từ 2014 - 2019. Giá than và giá khí ở mức cao khiến chi phí phát của các nhà máy điện neo cao.

Giá điện toàn phần FMP dự báo tăng 4% trong năm 2023 nhờ nhu cầu điện dự báo tăng 5,4%. Khung giá SMP trần tăng 11% so với 2022 giúp nới biên độ giá trên thị trường điện cạnh tranh. Sản lượng huy động từ nguồn thủy điện giá rẻ giảm. Chi phí phát điện của các nhà máy nhiệt điện vẫn ở mức cao.

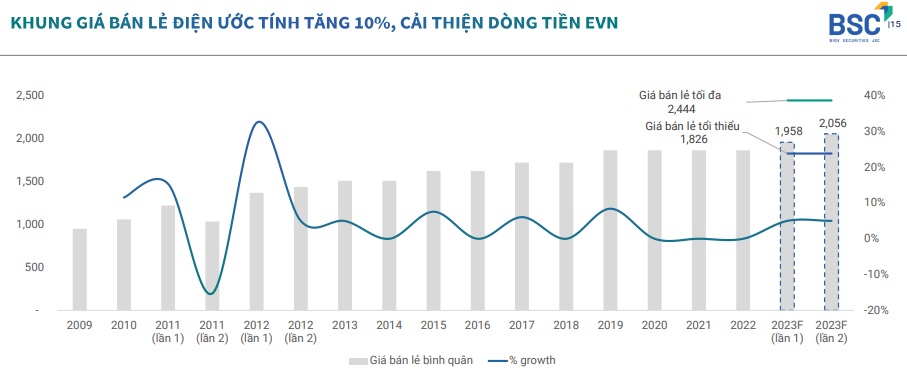

Ngày 3/2/2023, Thủ tướng Chính phủ phê duyệt khung giá điều chỉnh giá bán lẻ điện mới. Theo quyết định này, mức giá bán lẻ điện tối thiểu và tối đa được ấn định lần lượt là 1,826 VND/kWh và 2,444 VND/kWh. Cao hơn khoảng 20% so với mức trước đó là 1,606 - 1,906 đồng/kWh. Hiện tại, EVN đang xin Chính phủ tăng giá bán lẻ điện thêm 10% vào năm 2023 so với mức giá hiện tại là 1,864 đồng/kWh để hỗ trợ Tập đoàn Điện lực Việt Nam phục hồi sau khoản lỗ ước tính 30 nghìn tỷ đồng vào năm 2022 và 65 nghìn tỷ đồng vào năm 2023.

BSC cho rằng xác suất cao đề nghị tăng giá bán lẻ điện của EVN sẽ được thông qua, với mức tăng 8 - 10% và được chia theo lộ trình. Điều này sẽ cải thiện tình hình tài chính của EVN và gián tiếp hỗ trợ dòng tiền các doanh nghiệp điện.

Một số cổ phiếu doanh nghiệp điện nổi bật

PC1 - Nhiều cơ hội

Kết quả kinh doanh 2022: Doanh thu thuần giảm -15% do doanh thu thuần từ mảng điện tăng +93%, không đủ để bù đắp sự sụt giảm từ xây lắp (-28%) và doanh thu hàng hóa (-30%) là cơ sở cao trong năm 2021. Lợi nhuận biên lợi nhuận cải thiện 7,4% do đóng góp từ mảng điện có biên lợi nhuận cao cả năm 2022 (2021 hoạt động từ quý IV) nhưng biên lợi nhuận ròng giảm 1,5% do chi phí lãi vay và lỗ tỷ giá tăng. Điều này dẫn đến lợi nhuận sau thuế giảm 35%.

Triển vọng 2023: Doanh thu thuần từ hoạt động xây lắp phục hồi nhờ tồn đọng lớn từ năm 2022, bên cạnh đó, biên lợi nhuận của hoạt động xây lắp được cải thiện nhờ giá nguyên vật liệu giảm. Mảng khai thác niken hoạt động từ quý II/2023 và kỳ vọng giảm lỗ tỷ giá nhờ USD/VND tăng nhẹ trong năm 2023 so với năm 2022.

Luận điểm đầu tư: Định giá hấp dẫn với P/B TTM = 0.9x và P/E fw = 13.8x và mức nền thấp 2022.

Rủi ro: Lãi suất do tỷ lệ đòn bẩy của Nợ ròng/Vốn chủ sở hữu = 1,2x và việc chậm phê duyệt QHĐ 8.

POW - Nhiệt điện trở lại

Kết quả kinh doanh 2022: Doanh thu thuần và lợi nhuận sau thuế POW năm 2022 lần lượt đạt 28,235 tỷ đồng (tăng 15%) và 1,914 tỷ đồng (tăng 84,4%) nhờ sản lượng huy động tốt và giá bán trên thị trường cạnh tranh ở mức cao.

Triển vọng 2023: Sản lượng huy động dự kiến tăng 23% nhờ Lanina kết thúc, danh mục các nhà máy nhiệt điện của POW được kỳ vọng tăng sản lượng huy động và nhà máy Vũng Áng hoạt động trở lại từ quý II/2023 thúc đẩy tăng trưởng sản lượng. Giá bán điện cạnh tranh dự báo tăng 3% so với mức nền cao 2023.

Luận điểm đầu tư: Định giá hấp dẫn với P/B TTM = 1.0x và EV/EBITDA TTM = 4.9x, chiết khấu 36% so với trung bình ngành.

Rủi ro: Sản lượng hợp đồng thấp hơn dự kiến và chậm trễ trong tiến độ sửa chữa nhà máy Vũng Áng.

REE - Thách thức ngắn hạn

Kết quả kinh doanh 2022: Doanh thu thuần và lợi nhuận sau thuế năm 2022 của REE lần lượt đạt 9,375 tỷ đồng và 2,690 tỷ đồng, cao nhất lịch sử nhờ lợi nhuận ròng mảng điện tăng 91% so với cùng kỳ do sản lượng huy động cao từ thuỷ điện và điện gió; Lợi nhuận ròng mảng M&E phục hồi 34% so với mức nền thấp 2021 và lợi nhuận ròng mảng cho thuê văn phòng tăng 12% nhờ phí dịch vụ tăng.

Triển vọng 2023: Về mảng năng lượng: Thuỷ điện (chiếm 51%) kém khả quan do thủy văn bất lợi. Mảng cho thuê văn phòng tăng trưởng 5% nhờ toà nhà E-town 6 dự kiến vận hành từ cuối quý IV/2023. Mảng nước và M&E đi ngang so với cùng kỳ.

Luận điểm đầu tư: Kỳ vọng lợi nhuận phục hồi từ 2024. Doanh nghiệp đầu ngành sở hữu danh mục nhà máy điện đa dạng với tỷ suất sinh lời cao và có kế hoạch nâng gấp đôi công suất năng lượng tái tạo trong 5 năm tới.

Rủi ro: Mức nền cao 2022 và sản lượng điện huy động thấp hơn dự kiến.

NT2 - Dòng tiện mạnh, cổ tức hấp dẫn

Kết quả kinh doanh 2022: Doanh thu thuần tăng 43% nhờ sản lượng điện tăng 27,2% và giá bán bình quân 12,3%. Chi phí tăng 297% do trích lập doanh thu thuần từ hạch toán chi phí vận chuyển vào giá bán điện chưa được EVN phê duyệt. Điều này dẫn đến lợi nhuận sau thuế tăng 36,7%.

Triển vọng 2023: Doanh thu thuần và lợi nhuận sau thuế lần lượt đạt 7,516 tỷ đồng (giảm 15%) và 712 tỷ đồng (giảm 19%), do giá bán điện bình quân dự kiến giảm -12,3%, sản lượng điện thương phẩm giảm 5,2% do đại tu nhà máy và NT2 đã ghi nhận 292 tỷ đồng doanh thu chênh lệch tỷ giá trong năm 2022.

Luận điểm đầu tư: Do công ty mẹ NT2 đang cần lượng tiền mặt lớn và NT2 có dòng tiền mạnh nên dự báo NT2 sẽ duy trì tỷ suất cổ tức hấp dẫn 7 - 9% trong năm 2023 – 2024. Cổ phiếu phòng thủ cao, tăng trưởng lợi nhuận ổn định và NT2 đã tất toán các khoản vay dài hạn giúp NT2 tránh được tác động của rủi ro lãi suất và rủi ro tỷ giá.

Rủi ro: Thủy văn thuận lợi làm giảm giá bán bình quân, nhu cầu điện thấp hơn và mức nền cao 2022.

GEG - Tỷ lệ đòn bẩy lớn để đầu tư dự án năng lượng tái tạo

Kết quả kinh doanh 2022: Doanh thu thuần và lợi nhuận sau thuế GEG năm 2022 lần lượt đạt 2,093 tỷ đồng và 316 tỷ đồng nhờ đóng góp từ 3 trang trại điện gió đi vào hoạt động vào cuối năm 2021 và lãi thoái vốn cao hơn trong năm 2022 so với năm 2021 tuy nhiên lợi nhuận sau thuế bị ảnh hưởng do chi phí lãi vay tăng 54%.

Triển vọng 2023: Doanh thu thuần tăng trưởng so với 2022 nhờ đóng góp của nhà máy điện gió Tân Phú Đông, biên lợi nhuận ròng suy giảm do gánh nặng chi phí lãi vay, nhu cầu huy động vốn lớn để phát triển các dự án chuyển tiếp.

Luận điểm đầu tư: Sở hữu danh mục năng lượng tái tạo chuyển tiếp sẵn sàng vận hành trong 2023 - 2024 là điện gió VPL Bến Tre GĐ 2 và ĐMT Đức Huệ 2 và đòn bẩy tài chính lớn (Nợ/VCSH = 2.x) trong bối cảnh lãi suất ở mức cao gây áp lực tới tăng trưởng lợi nhuận.

Rủi ro: Đòn bẩy tài chính cao và sản lượng huy động các dự án giá FIT cao có thể giảm do cạnh tranh từ các dự án chuyển tiếp có giá thấp hơn.

HDG - Định giá hấp dẫn, hoạt động kinh doanh gặp trở ngại

Kết quả kinh doanh 2022: Doanh thu thuần và lợi nhuận sau thuế năm 2022 của HDG lần lượt đạt ghi nhận 3.642 tỷ đồng và 1.377 tỷ đồng nhờ tăng trưởng mảng năng lượng bù đắp lại sự sụt giảm ở mảng bất động sản. Năm 2022, doanh thu năng lượng tăng 69% do vận hành các nhà máy mới cả năm 2022 (so với chỉ vận hành quý 4/2021).

Triển vọng 2023: HDG đặt kế hoạch 2023 với doanh thu thuần và lợi nhuận sau thuế lần lượt là 3.040 tỷ đồng và 1.053 tỷ đồng. Mảng điện dự kiến chững lại do mức nền so sánh cao 2022 và Lanina kết thúc khiến sản lượng huy động từ các nhà máy điện của HDG giảm. HDG sở hữu 462MW năng lượng tái tạo, bao gồm 314MW thuỷ điện, 50MW điện gió và 98MWp điện mặt trời (quy đổi khoảng 82MW). Ở mảng bất động sản, bàn giao phần còn lại của dự án Charm Villas giai đoạn 1, 2.

Luận điểm đầu tư: Định giá hấp dẫn với EV/EBITDA TTM = 5.5x, chiết khấu khoảng 30% so với trung bình các doanh nghiệp trong danh sách theo dõi của BSC và kỳ vọng mảng bất động sản hồi phục trong năm 2024.

Rủi ro: Tiến độ bàn giao các dự án bất động sản chậm./.

Nguồn: https://reatimes.vn/co-phieu-nganh-dien-trien-vong-nhat-nam-2023-20201224000018686.html

.jpeg)

.jpeg)