Trong bối cảnh kinh tế vĩ mô Việt Nam tiếp tục ổn định, lãi suất thế giới có xu hướng giảm trong dài hạn, lạm phát trong nước ở mức vừa phải, vì vậy các chuyên gia kỳ vọng lãi suất điều hành có thể giảm tiếp, hỗ trợ lãi suất tiền gửi VND về mức trước dịch bệnh.

Có thể cắt giảm thêm 50 điểm cơ bản

Một trong những nguyên nhân được các chuyên gia cho rằng cần phải nới lỏng chính sách tiền tệ là do chỉ số giá tiêu dùng (CPI) Mỹ tháng 2/2023 đạt mức 6,04% so với cùng kỳ năm trước (YoY), giảm nhẹ so với con số 6,41% của tháng 1. Đây cũng là tháng thứ 8 liên tiếp lạm phát hạ nhiệt kể từ khi đạt đỉnh 9,06% vào tháng 6/2022. Việc CPI Mỹ tiếp tục xu hướng hạ nhiệt trong tháng Hai đem tới hy vọng về việc lạm phát tại Mỹ đang bắt đầu giảm tốc. CPI tháng 3 có thể giảm mạnh.

Với việc lạm phát Mỹ cho thấy dấu hiệu hạ nhiệt, thị trường đang kỳ vọng Fed sẽ có 2 lần cắt giảm lãi suất ngay trong năm 2023 thay vì sang năm 2024 như trong biên bản họp của cơ quan này vào tháng 3 vừa qua.

Theo các chuyên gia của bộ phân phân tích Techcombank, quyết định cắt giảm lãi suất của Ngân hàng Nhà nước sẽ là đúng thời điểm, khi mà quá trình tăng lãi suất của Fed đang ở cuối chu kỳ, cộng thêm trong nước đang có nhiều yếu tố hỗ trợ.

Yếu tố thứ nhất là mặc dù chênh lệch lãi suất giữa thị trường liên ngân hàng của Việt Nam và của Fed đang ở trạng thái âm đối với các kỳ hạn ngắn nhưng tỷ giá USD/VND vẫn duy trì xu thế ổn định.

Yếu tố thứ hai, lạm phát toàn cầu đã có dấu hiệu suy giảm, song vẫn đang được neo ở mức cao. Trong khi đó, CPI Việt Nam vẫn được khống chế ở mức phù hợp.

Ngoài ra, tăng trưởng kinh tế Việt Nam quý 1 thấp hơn mục tiêu cả năm 2023, chỉ đạt 3,32% - mức thấp nhất kể từ 2011.

“Với nền tảng vĩ mô dần ổn định hơn, Ngân hàng Nhà nước có thể sẽ tiếp tục cắt giảm lãi suất điều hành. Thời điểm dự kiến là đầu tháng 5/2023 - sau cuộc họp của Fed”, các chuyên gia Techcombank dự báo.

Cùng quan điểm, chuyên gia của Công ty chứng khoán Vietcombank (VCBS) cũng nhận định đây là tiền đề để Ngân hàng Nhà nước thực hiện chính sách tiền tệ linh hoạt hơn nhằm hỗ trợ mục tiêu tăng trưởng đang gặp khó.

Theo đó, nhóm phân tích dự báo trong điều kiện thuận lợi, lãi suất điều hành có thể giảm thêm trong năm 2023 và kéo giảm mặt bằng lãi suất giảm nhằm hỗ trợ khả năng tiếp cận vốn của doanh nghiệp và người dân là mục tiêu điều hành được ưu tiên.

Mặc dù định hướng tăng trưởng tín dụng của Ngân hàng Nhà nước năm 2023 trong khoảng 14 - 15%, mức tăng trưởng tín dụng thấp 2,46% tính đến 31/3 cho thấy khả năng hấp thụ vốn yếu của nền kinh tế ở vùng lãi suất cao.

Trong báo cáo vừa phát hành, các chuyên gia Maybank Investment Bank kỳ vọng Ngân hàng Nhà nước sẽ tiếp tục nới lỏng chính sách tiền tệ hơn nữa.

“Điều này sẽ cho phép Ngân hàng Nhà nước cắt giảm lãi suất điều hành thêm 50 điểm cơ bản vào giữa năm 2023 và 50 điểm cơ bản nữa vào đầu năm 2024”, các chuyên gia Maybank Investment Bank nhận định.

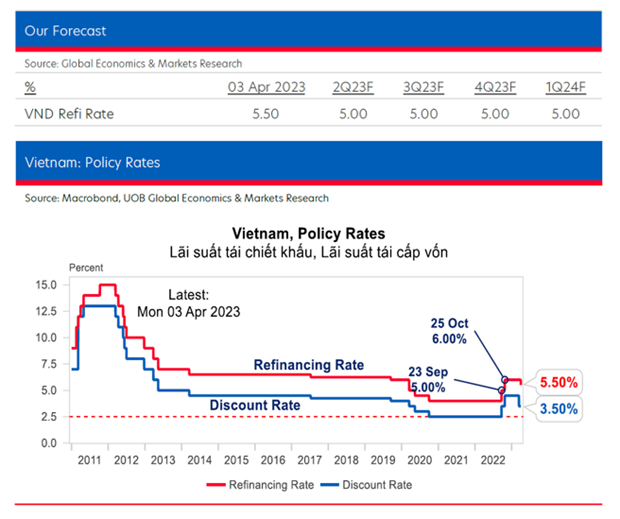

Trước đó, lãnh đạo Ngân hàng UOB cũng đưa ra dự đoán nhà điều hành sẽ tiếp tục cắt giảm lãi suất cho phần còn lại của năm với các lý do tương tự như trên.

Tuy nhiên, UOB cho rằng, điều này không đồng nghĩa sự bắt đầu một chu kỳ cắt giảm lãi suất mạnh mẽ, ít nhất là tính đến thời điểm này.

“Ngân hàng Nhà nước có khả năng sẽ thực hiện các đợt cắt giảm lãi suất tiếp theo một cách thận trọng và cân nhắc. Hướng tập trung của Ngân hàng Nhà nước rõ ràng sẽ là xu hướng tập trung quản lý lạm phát trong nước,” lãnh đạo UOB nhấn mạnh.

Đại diện ngân hàng này cũng cho rằng, bên cạnh những cân nhắc về giá tiêu dùng, bất kỳ sự cắt giảm lũy kế nào lớn hơn 100 điểm cơ bản sẽ phụ thuộc vào sự ổn định của ngành ngân hàng ở Mỹ và châu Âu, đặc biệt là mức độ ảnh hưởng kéo dài từ chiến dịch tăng lãi suất 1 năm của Fed đến nhu cầu trên toàn cầu.

“Bao gồm cả việc cắt giảm 50 điểm cơ bản mới được thông báo gần đây, chúng tôi tiếp tục cho rằng, Ngân hàng Nhà nước có thể giảm tổng cộng 100 điểm cơ bản trong quý II/2023. Điều này có nghĩa là lãi suất tái cấp vốn rất có thể sẽ giảm thêm 50 điểm cơ bản trước thời điểm cuối tháng Sáu để hỗ trợ cho các hoạt động kinh tế trong nước”, đại diện UOB dự báo.

Kỳ vọng lãi suất tiền gửi sẽ tiếp tục giảm

Lần thứ hai trong chưa đầy một tháng, Ngân hàng Nhà nước đã chính thức giảm các mức lãi suất điều hành từ 0,3%-0,5%/năm. Các chuyên gia đánh giá lãi suất giảm sẽ tạo điều kiện hỗ trợ phục hồi kinh tế.

Ngay sau đó, nhiều ngân hàng đã điều chỉnh hạ hầu hết các kỳ hạn giảm từ 0,3 - 0,8% và cũng cho biết đã liên tục điều chỉnh biểu lãi suất trong khoảng 1 tháng gần đây nhờ thanh khoản cải thiện, dòng tiền gửi quay lại hệ thống sau Tết. Vì vậy, với 2 đợt giảm lãi suất điều hành lần này, các ngân hàng có chỉ báo rõ ràng hơn về xu hướng lãi suất để có thể đưa ra những quyết sách kinh doanh trong thời gian tới.

Theo Ngân hàng Nhà nước, trong tháng 2 vừa qua đã có 22 ngân hàng giảm lãi suất cho vay bình quân với khoảng 0,4%/năm. Mức lãi suất vay thấp được kỳ vọng sẽ giúp thúc đẩy nhu cầu vay vốn nhiều hơn trong thời gian tới bởi hiện tín dụng quý I tăng khá thấp.

"Khi chúng ta giảm lãi suất sẽ kích cầu tín dụng, qua đó cũng giúp khiến cho doanh nghiệp và người dân sẵn sàng vay nợ nhiều hơn để đưa vào sản xuất kinh doanh tiêu dùng. Ngoài ra cũng tăng thêm nguồn thu tín dụng, dịch vụ đi kèm cho các tổ chức tín dụng. Vốn dĩ trong bối cảnh khó khăn hiện nay đây chính là cú hích quan trọng", chuyên gia Cấn Văn Lực nhận định.

Các chuyên gia Công ty chứng khoán VNDirect cũng nhận thấy lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại đã giảm 50 điểm cơ bản so với mức đỉnh tháng 1, dao động từ 7,1 - 8,4%. Công ty chứng khoán này kỳ vọng lãi suất tiền gửi sẽ tiếp tục giảm cho đến cuối năm 2023, xuống 7,0%/năm.

Về vấn đề này, lãnh đạo Techcombank cũng kỳ vọng lãi suất huy động sẽ được giảm về mức trước đại dịch. Vì thực tế, những nỗ lực vừa qua của cơ quan điều hành đã và đang giúp cho mặt bằng lãi suất huy động bằng tiền đồng giảm đáng kể.

Tính từ đầu năm 2023 đến nay, mặt bằng lãi suất huy động kỳ hạn 6 tháng trên thị trường dân cư của các ngân hàng thuộc mẫu quan sát của Techcombank đã giảm khoảng 0,43 điểm %. Trong kịch bản lãi suất giảm sâu hơn (cả năm bình quân giảm 1 điểm %), mặt bằng lãi suất có thể về mức trước Covid-19 nhằm giảm lãi suất cho vay để hỗ trợ nền kinh tế./.

Nguồn: https://reatimes.vn/cpi-khong-che-o-muc-phu-hop-20201224000018803.html

.jpeg)

.jpeg)