2 tháng cuối năm, 1 tỷ USD giá trị trái phiếu sắp đáo hạn thuộc nhóm bất động sản

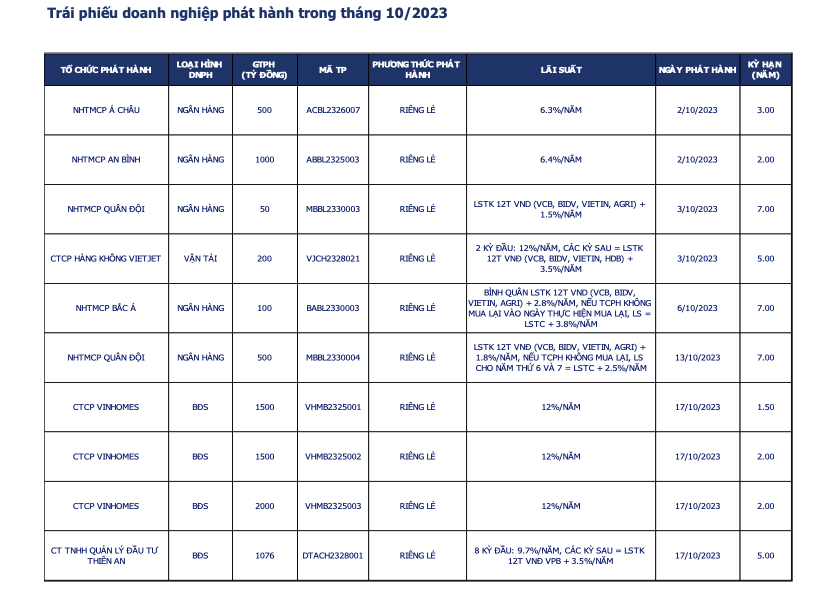

Dữ liệu Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) được tổng hợp từ HNX và SSC tính đến ngày công bố thông tin 20/10/2023 cho thấy, đã có 10 đợt phát hành riêng lẻ trong tháng 10 với tổng giá trị 8.426 tỷ đồng. Các đợt phát hành này có lãi suất trung bình 9,3%/năm, kỳ hạn trung bình 4 năm. Trong đó, ngành bất động sản chiếm đa số với 6.076 tỷ đồng trái phiếu phát hành, theo sau là nhóm ngân hàng với 2.150 tỷ đồng. Có thể thấy, những con số này đánh dấu sự sôi động và tăng trưởng trở lại của thị trường trái phiếu doanh nghiệp, đặc biệt là doanh nghiệp bất động sản.

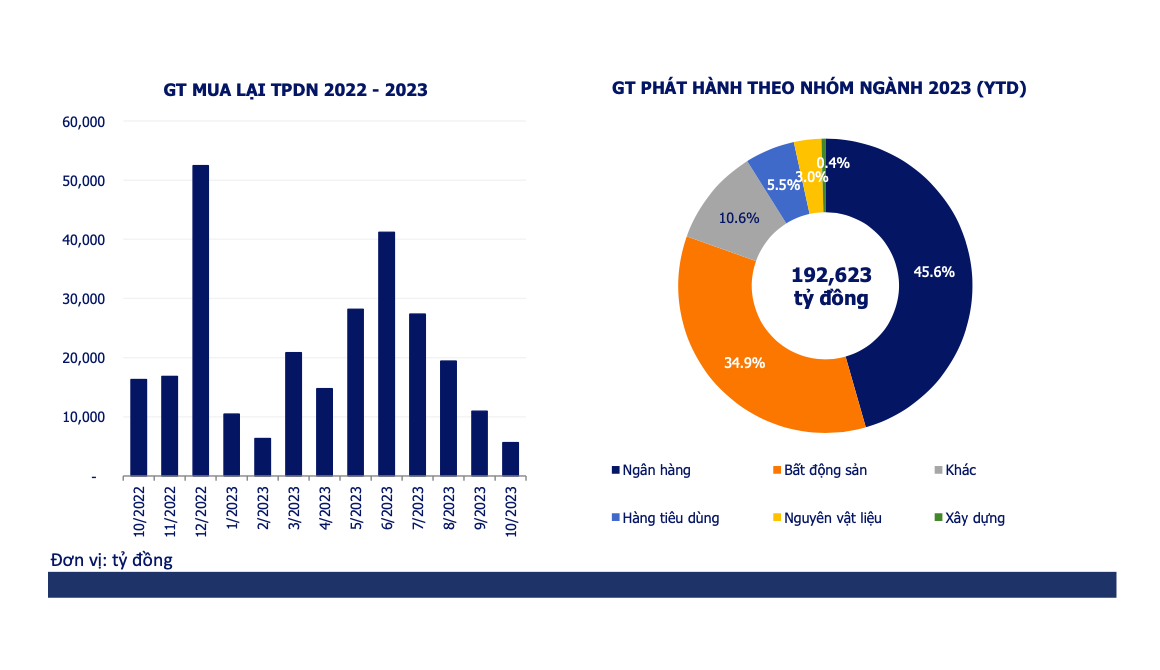

Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 192,623 tỷ đồng, với 22 đợt phát hành ra công chúng trị giá 20.424 tỷ đồng (chiếm 10.6% tổng giá trị phát hành) và 162 đợt phát hành riêng lẻ trị giá 172.199 tỷ đồng (chiếm 89,4% tổng số).

Cũng theo dữ liệu VBMA tổng hợp từ HNX, các doanh nghiệp đã mua lại 5.653 tỷ đồng trái phiếu trong tháng 10. Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 185.183 tỷ đồng (tăng 16.7% so với cùng kỳ năm 2022). Được biết, ngân hàng vẫn là nhóm ngành dẫn đầu về giá trị mua lại, chiếm 49% tổng giá trị mua lại trước hạn (tương ứng 90.690 tỷ đồng).

Trong thời gian tới, có 2 lô trái phiếu đã được lên kế hoạch phát hành thuộc về Công ty Cổ phần Vinhomes và Công ty TNHH Quản lý Đầu tư Thiên An.

Cụ thể, Công ty Cổ phần Vinhomes đã thông qua phương án phát hành riêng lẻ, được chia thành 3 đợt với tổng giá trị phát hành là 5,000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo, mệnh giá là 100 triệu VND/trái phiếu, kỳ hạn tối đa 24 tháng kể từ ngày phát hành, lãi suất cố định, thả nổi hoặc kết hợp, tùy theo điều kiện thị trường.

Còn Công ty TNHH Quản lý Đầu tư Thiên An đã thông qua phương án phát hành trái phiếu riêng lẻ lần đầu với tổng giá trị phát hành hơn 1.000 tỷ đồng, kỳ hạn tối đa 5 năm, lãi suất 9.7%/năm. Được biết, chỉ sau một tuần tăng vốn điều lệ lên hơn 800 tỷ đồng, Công ty TNHH Quản lý Đầu tư Thiên An huy động vốn từ trái phiếu với hơn 1.000 tỷ đồng và đây cũng là lần đầu doanh nghiệp này phát hành trái phiếu.

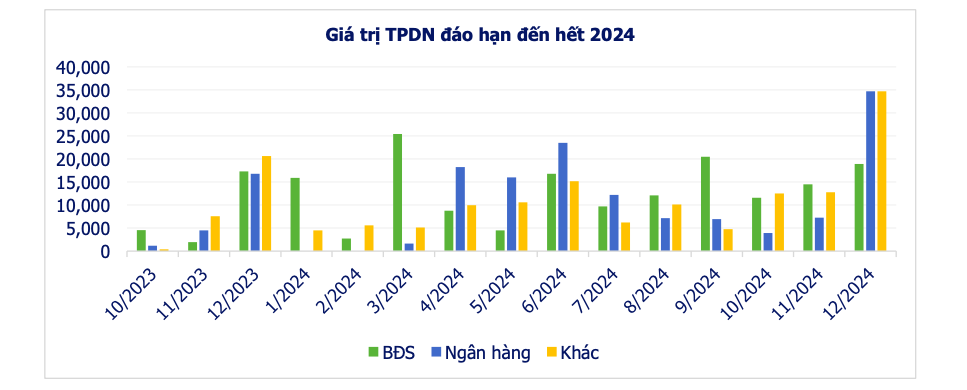

Tuy nhiên, trong gần 2 tháng còn lại của năm 2023, tổng giá trị trái phiếu sẽ đến hạn là 74.847 tỷ đồng. Trong đó, 32% giá trị trái phiếu sắp đáo hạn thuộc nhóm bất động sản với hơn 23.824 tỷ đồng, theo sau là nhóm ngân hàng với 22.430 tỷ đồng (chiếm 30%).

VBMA đánh giá, mặc dù thị trường bất động sản vẫn gặp nhiều khó khăn, các doanh nghiệp nhóm này trong giai đoạn gần đây thường xuyên đạt được thỏa thuận gia hạn thời gian trả lãi, gốc trái phiếu với nhà đầu tư. Điều này sẽ hạn chế tình trạng chậm trả lãi, gốc trong ngắn hạn, cho phép các doanh nghiệp có thời gian cơ cấu lại dòng tiền và cải thiện khả năng trả nợ.

Còn theo đánh giá của FiinRatings, trong các tháng tiếp theo, áp lực đáo hạn vẫn sẽ tiếp tục là khó khăn chung của thị trường. Cụ thể, quý IV/2023 là cao điểm đáo hạn trái phiếu với tổng giá trị lên đến 65,5 nghìn tỷ VNĐ (không tính các lô giãn hoãn), với gần 80% thuộc nhóm ngành bất động sản.

Các chuyên gia cho rằng, thời gian qua, đối với kênh trái phiếu, thị trường do khủng hoảng niềm tin nên hiện tại chưa thể hồi phục nhanh như cổ phiếu. Số lượng doanh nghiệp huy động vốn qua trái phiếu thành công vẫn còn khá ít. Do đó, trước bối cảnh nền kinh tế nói chung và thị trường trái phiếu doanh nghiệp gặp nhiều khó khăn, Chính phủ đã có nhiều động thái quyết liệt để vực dậy thị trường này. Đặc biệt, sau khi Nghị định 08 được ban hành, hoạt động mua lại cũng như đàm phán gia hạn thanh toán trái phiếu diễn ra khá sôi nổi.

Cần thêm nhiều điều chỉnh

Chia sẻ với Reatimes, chuyên gia kinh tế, PGS. TS. Đinh Trọng Thịnh cho biết, nguồn vốn từ trái phiếu sẽ dần dần trở thành nguồn vốn chủ yếu của thị trường bất động sản trong trung và dài hạn, tất nhiên cần thêm rất nhiều điều chỉnh để phù hợp với yêu cầu quản lý và thói quen thị trường.

Theo PGS. TS. Đinh Trọng Thịnh, để tháo gỡ khó khăn cho thị trường trái phiếu doanh nghiệp, vừa qua, Chính phủ đã ban hành Nghị định số 08/2023/NĐ-CP với một số thay đổi khi cho phép nhà phát hành có thể thanh toán gốc, lãi trái phiếu đến hạn bằng tài sản khác; được kéo dài kỳ hạn trái phiếu tối đa không quá 2 năm nếu có sự đồng ý của trái chủ; tạm hoãn quy định về nhà đầu tư chứng khoán chuyên nghiệp, tạm hoãn yêu cầu về doanh nghiệp phát hành phải có xếp hạng tín nhiệm…

"Sau hơn nửa năm ban hành Nghị định 08, thị trường trái phiếu doanh nghiệp đang dần xuất hiện những tín hiệu tích cực hơn. Các doanh nghiệp phát hành trái phiếu thành công đã phần nào giải tỏa được tình trạng phải liên tục khất nợ trái phiếu như thời điểm khó khăn cuối năm 2022", PGS. TS. Đinh Trọng Thịnh nhận định.

Tại Diễn đàn Kinh tế - Xã hội Việt Nam năm 2023, ông Nguyễn Quang Thuân, Chủ tịch Công ty Cổ phần FiinRatings cho rằng, cần tiếp tục hoàn thiện cơ sở hạ tầng cứng và mềm cho thị trường. Việc đưa vào khai thác và vận hành kênh kê khai và giao dịch tập trung trái phiếu doanh nghiệp riêng lẻ trên HNX là bước tiến quan trọng.

Liên quan tới những vấn đề phát triển bền vững thị trường trái phiếu doanh nghiệp, theo ông Nguyễn Quang Thuân, cần tiếp tục hoàn thiện các cấu phần quan trọng về nền tảng cứng và mềm của thị trường này, bao gồm:

Thứ nhất, triển khai đưa các trái phiếu doanh nghiệp riêng lẻ, nhất là những lô trái phiếu đang được sở hữu bởi nhiều nhà đầu tư cá nhân lên hệ thống kê khai giao dịch HNX như quy định hiện nay.

Thứ hai, phát triển đội ngũ tư vấn đầu tư trái phiếu, bond dealers và cấp chứng chỉ chuyên môn phù hợp và khuyến khích các thành viên thị trường hoặc Hiệp hội liên quan trong việc xây dựng cẩm nang và hướng dẫn cho nhà phát hành, đơn vị phân phối, lực lượng môi giới/ dealers và cẩm nang hướng dẫn phân tích và đánh giá trái phiếu doanh nghiệp cho nhà đầu tư cá nhân.

Thứ ba, khuyến khích các thành viên thị trường xây dựng đường cong lãi suất trái phiếu doanh nghiệp dựa trên kết quả giao dịch trên sàn tùy theo mức độ xếp hạng tín nhiệm, kỳ hạn trái phiếu và các đặc tính khác của các sản phẩm trái phiếu. Song song, chúng ta nên tạo cơ chế khuyến khích thành lập đơn vị định giá trái phiếu độc lập nhằm hỗ trợ các nhà đầu tư trong công tác báo cáo và thuyết minh, nhất là với những trái phiếu không có thanh khoản hay không có giao dịch.

Thứ tư, khuyến khích hình thành cơ sở dữ liệu về xác suất vỡ nợ trái phiếu doanh nghiệp tại Việt Nam tương ứng với mức xếp hạng tín nhiệm nhằm làm cơ sở tham chiếu định giá trái phiếu, phân bổ tài sản và công tác quản trị rủi ro.

"Sự hình thành đầy đủ của các yếu tố hạ tầng trên cùng với cơ chế khuyến khích công bố thông tin bằng tiếng Anh của tổ chức phát hành sẽ góp phần khôi phục sự tham gia trở lại của nhà đầu tư và trong đó có cả việc thu hút nhà đầu tư nước ngoài vào thị trường trái phiếu doanh nghiệp Việt Nam", ông Nguyễn Quang Thuân nhìn nhận.

Bên cạnh đó, Chủ tịch Công ty Cổ phần FiinRatings cũng cho rằng, cần xem xét thành lập quỹ bảo lãnh trái phiếu doanh nghiệp. Thực tế hiện nay, Việt Nam đang thiếu các định chế tài chính trung gian trong đó có nghiệp vụ bảo lãnh tín dụng hoặc bảo lãnh trái phiếu. Khác với bảo lãnh phát hành, bảo lãnh tín dụng hay bảo lãnh trái phiếu được hiểu là bảo lãnh thanh toán, tức là bên đứng ra bảo lãnh sẽ thực hiện cam kết thanh toán một phần hoặc toàn bộ nghĩa vụ nợ của tổ chức phát hành trong trường hợp rủi ro xảy ra tức là tổ chức phát hành không thể thực hiện nghĩa vụ nợ đã cam kết.

Theo ông Thuân, hiện trên thị trường trái phiếu doanh nghiệp đã có một số lô trái phiếu bảo lãnh thanh toán bởi ngân hàng thương mại và phần còn lại chủ yếu là bảo lãnh doanh nghiệp được thực hiện bởi công ty trong cùng một tập đoàn đối với tổ chức phát hành trái phiếu doanh nghiệp. Trên thị trường trái phiếu doanh nghiệp Việt Nam, một số lô trái phiếu riêng lẻ đã được một số ngân hàng thương mại tốt tham gia bảo lãnh thanh toán và giúp một số quỹ đầu tư, công ty bảo hiểm dựa vào đó để đầu tư với rủi ro gắn một phần hoặc toàn bộ với tổ chức bảo lãnh đó.

Tuy nhiên, số lượng trái phiếu được bảo lãnh còn ít và chủ yếu là các trái phiếu được mua bởi các công ty bảo hiểm. Các trái phiếu chào bán ra công chúng hầu như chưa được ngân hàng hoặc một định chế tài chính có tiềm lực tài chính và xếp hạng tín nhiệm cao tham gia bảo lãnh thanh toán.

Do đó, nhằm mục đích khôi phục niềm tin và đa dạng hóa cho sản phẩm trái phiếu cung cấp ra thị trường, ông Thuận cho rằng, Việt Nam nên cân nhắc hình thành khung pháp lý thành lập một số tổ chức cung cấp dịch vụ bảo lãnh tín dụng trong đó có bảo lãnh trái phiếu được thực hiện ngoài các tổ chức tín dụng.

"Tổ chức bảo lãnh này có thể do tư nhân thành lập và hoạt động bởi các định chế tài chính - đầu tư lớn của Việt Nam và các tổ chức quốc tế", Chủ tịch Công ty Cổ phần FiinRatings đề xuất.

Đưa ra giải pháp giúp thị trường trái phiếu doanh nghiệp phục hồi nhanh hơn trong giai đoạn tới, mới đây, tại cuộc họp lần thứ 4 của Tổ công tác Thủ tướng Chính phủ, Bộ trưởng Bộ Tài chính Hồ Đức Phớc đề nghị tiếp tục nghiên cứu để có những biện pháp phù hợp, kịp thời tháo gỡ vướng mắc cho thị trường trái phiếu doanh nghiệp trong thời gian tới.

Giải pháp đầu tiên được Bộ trưởng đưa ra nhận được sự thống nhất cao là tiếp tục hoàn thiện hành lang pháp lý liên quan đến thị trường. Giải pháp thứ hai là tiếp tục triển khai các giải pháp về điều hành kinh tế vĩ mô, kiểm soát lạm phát, ổn định môi trường đầu tư, tháo gỡ khó khăn cho thị trường bất động sản, hoạt động kinh doanh sản xuất.

Cùng với đó, Bộ trường cũng lưu ý đến việc bổ sung thêm các biện pháp như tăng cường trách nhiệm của doanh nghiệp phát hành trái phiếu đối với nhà đầu tư, đặc biệt là trách nhiệm trả nợ trái phiếu đúng hạn./.

Nguồn: https://reatimes.vn/thay-gi-tu-tin-hieu-khoi-sac-cua-tp-bds-thang-10-2023-20201224000023244.html