Cập nhật áp lực trái phiếu đáo hạn 2024: 135,9 nghìn tỷ đồng thuộc nhóm bất động sản

Theo báo cáo mới nhất của Khối Phân tích và Nghiên cứu Tín dụng của FiinRatings, rủi ro đến từ những vấn đề đã phát sinh trong các năm qua vẫn còn hiện hữu và cụ thể là áp lực đáo hạn trái phiếu doanh nghiệp trong năm 2024 này.

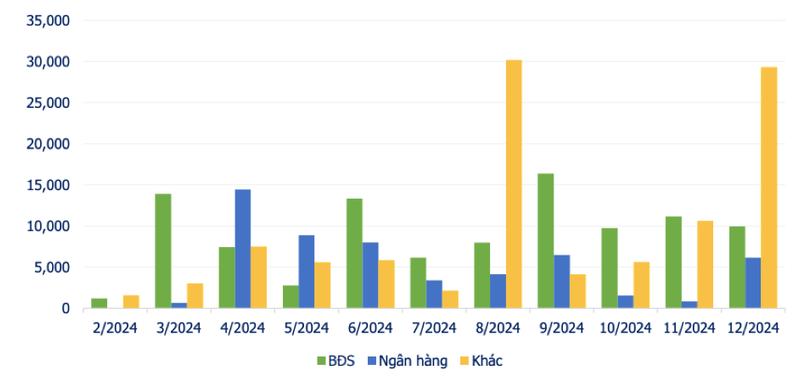

Tính đến 2/2/2024, trong tổng số 1,24 triệu tỷ đồng trái phiếu doanh nghiệp đang lưu hành, hiện có khoảng 1,1 triệu tỷ đồng là trái phiếu riêng lẻ.

Trong đó, nếu loại bỏ 384,5 nghìn tỷ đồng trái phiếu ngân hàng, thì số dư trái phiếu doanh nghiệp riêng lẻ đang lưu hành là 722,78 nghìn tỷ đồng phát hành bởi các tổ chức phi ngân hàng.

Trong số này, FiinRatings lưu ý đến rủi ro đến từ: (i) Trái phiếu bất động sản có số dư ở mức 382,0 nghìn tỷ; (ii) Trái phiếu ngành xây dựng và vật liệu ở mức 72,5 nghìn tỷ đồng và (iii) Trái phiếu ngành du lịch & giải trí ở mức 75,8 nghìn tỷ đồng.

Đây là những ngành vẫn còn gặp nhiều khó khăn và quan trọng hơn là chất lượng các tổ chức phát hành đã huy động trong các năm trước về cơ bản ở mức thấp và có nhiều công ty dự án với tiềm lực tài chính còn mỏng hoặc mới đi vào hoạt động.

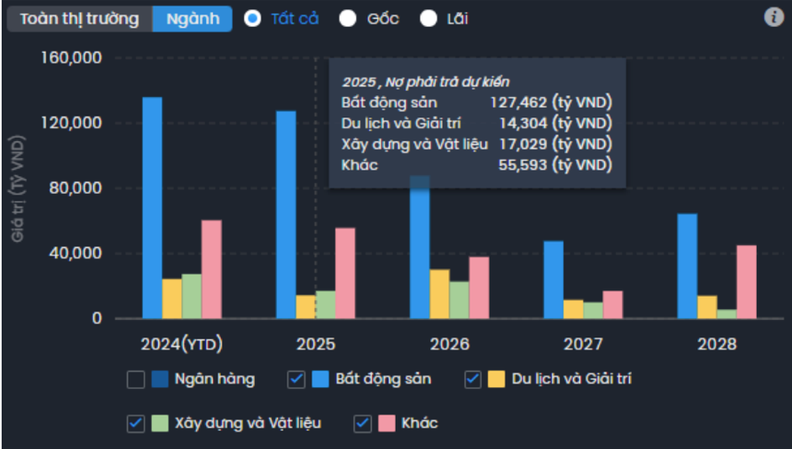

Tổng giá trị trái phiếu riêng lẻ đến hạn (sau khi đã thực hiện giãn hoặc tái cơ cấu, bao gồm cả theo Nghị định 08) ở cho cả 3 nhóm ngành trên hiện mức 186,6 nghìn tỷ đồng năm 2024 (trong đó bất động sản 135,9 nghìn tỷ đồng, xây dựng và vật liệu 27,3 nghìn tỷ đồng và du lịch & giải trí 24,3 nghìn tỷ đồng) và trong năm 2025 là 159 nghìn tỷ đồng.

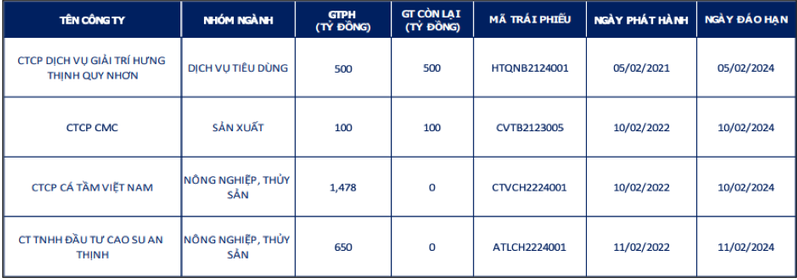

Trong danh sách trái phiếu doanh nghiệp đến hạn trong tuần (5/2 - 11/2/2024), có CTCP Dịch vụ Giải trí Hưng Thịnh Quy Nhơn (trụ sở tại lô K20, khu dân cư Hưng Thịnh, đường Chế Lan Viên, khu vực 3, phường Ghềnh Ráng, TP. Quy Nhơn, tỉnh Bình Định) với lô trái phiếu nhóm ngành dịch vụ tiêu dùng, có kỳ hạn 3 năm, đáo hạn ngày 5/2/2024. CTCP Dịch vụ giải trí Hưng Thịnh Quy Nhơn là thành viên Tập đoàn Hưng Thịnh. Doanh nghiệp này đang triển khai ba dự án tại tỉnh Bình Định gồm khu đô thị lấn biển Mũi Tấn Quy Nhơn, tổ hợp căn hộ - văn phòng Grand Center Quy Nhơn và khu du lịch Merryland Quy Nhơn.

Trong danh sách Công bố thông tin bất thường về Trái phiếu doanh nghiệp trong tuần (29/1 - 2/2/2024), CTCP Dịch vụ Giải trí Hưng Thịnh Quy Nhơn đã công bố thông tin bất thường về việc chậm thanh toán gốc, lãi đối với lô trái phiếu doanh nghiệp riêng lẻ HQNCH2124002, không chuyển đổi, không kiểm chứng quyền, được đảm bảo bằng tài sản, bằng đồng Việt Nam.

Theo đó, lô trái phiếu HQNCH2124002 có kỳ hạn 3 năm, đáo hạn ngày 2/4/2024 với tổng giá trị 500 tỷ đồng. Lãi suất được công bố là 10,5%/năm. Ngày 15/1/2024, doanh nghiệp phải thanh toán tiền lãi gần 2,9 tỷ đồng nhưng chưa thực hiện. Lý do được đưa ra là diễn biến không thuận lợi của thị trường tài chính, bất động sản khiến tổ chức phát hành chưa thu xếp kịp nguồn tiền để thanh toán lãi trái phiếu đúng hạn so với kế hoạch.

Trước đó, CTCP Dịch vụ Giải trí Hưng Thịnh Quy Nhơn cho biết, chậm nhất ngày 15/2/2024 sẽ thanh toán toàn bộ số tiền lãi phải thực hiện thì lần này lại tiếp tục thông báo dời sang ngày 29/2/2024. Lô trái phiếu này cũng từng bị chậm trả lãi vào tháng 10/2023 hay kéo dài ngày đáo hạn sang ngày 12/5/2026.

Cũng trong danh sách Công bố thông tin bất thường về trái phiếu doanh nghiệp trong tuần (29/1 - 2/2/2024), CTCP Phát triển Bất động sản Nhật Quang (trụ sở tại lầu 3, ACM Building, 96 Cao Thắng, Phường 4, Quận 3, TP.HCM) đã công bố thông tin bất thường về việc chậm thanh toán gốc, lãi đối với lô trái phiếu doanh nghiệp NQRB2124001 có kỳ hạn 36 tháng, đáo hạn vào ngày 20/1/2024 với tổng giá trị 2.150 tỷ đồng. Lãi suất được công bố là 11%/năm. Tổ chức lưu ký là CTCP Chứng khoán Kỹ thương (TCBS).

Lý do được doanh nghiệp này công bố là tổ chức phát hành chưa thu xếp đủ nguồn tài chính. Doanh nghiệp cũng không đưa ra ngày sẽ thanh toán phần lãi trả chậm.

Lô trái phiếu 2.150 tỷ đồng có tài sản thế chấp là các tài sản phát sinh từ các hợp đồng nhận chuyển nhượng một phần tài sản thuộc dự án The Spirit of Saigon do Công ty TNHH Saigon Glory làm chủ đầu tư. Các tài sản liên quan đến một phần của dự án The Spirit of Saigon cũng được sử dụng làm đảm bảo cho lô trái phiếu nói trên (Spirit of Saigon là dự án phức hợp 6 sao rộng 8.600m2 tại khu tứ giác Bến Thành, TPHCM).

Trong danh sách này còn có CTCP Đầu tư Smart Dragon với lô trái phiếu 1.900 tỷ đồng đến hạnvào ngày 22/1/2024, phát hành ngày 20/1/2021.

Lô trái phiếu được đảm bảo bởi các tài sản của Smart Dragon phát sinh từ các hợp đồng nhận chuyển nhượng một phần tài sản thuộc dự án The Spirit of Saigon do Công ty TNHH Saigon Glory làm chủ đầu tư. Các tài sản liên quan đến một phần của dự án The Spirit of Saigon cũng được sử dụng làm đảm bảo cho lô trái phiếu này.

The Spirit of Saigon là dự án phức hợp 6 sao rộng 8.600m2 tại khu tứ giác Bến Thành, đối diện chợ Bến Thành và gồm 4 mặt tiền là Phạm Ngũ Lão, Phó Đức Chính, Lê Thị Hồng Gấm và Calmette thuộc trung tâm Quận 1, TP.HCM.

Một doanh nghiệp khác có số lượng lớn trái phiếu doanh nghiệp đáo hạn là Novaland. Tính đến cuối quý III/2023, dư nợ trái phiếu của Công ty cổ phần Tập đoàn Đầu tư Địa ốc NoVa (Tập đoàn Novaland, mã cổ phiếu NVL - sàn HoSE) lên tới hơn 40.000 tỷ đồng ở 39 lô trái phiếu đã phát hành.

Và mới đây, Tập đoàn Novaland cho biết đã gia hạn thành công hơn 11.000 tỷ đồng nợ trái phiếu thêm 1 - 2 năm so với thời điểm đáo hạn ban đầu trong số dư nợ trái phiếu trên.

Cụ thể, 7.000 tỷ đồng trái phiếu ngắn hạn do hãng Chứng khoán VPS làm đại lý phát hành đã được gia hạn thanh toán từ năm 2023 sang năm 2024. Lô trái phiếu 1.300 tỷ đồng do hãng Chứng khoán Techcombank thu xếp và lô trái phiếu 1.000 tỷ đồng do hãng Chứng khoán MB làm đại lý, cũng được gia hạn thêm 2 năm so với thời điểm đáo hạn ban đầu.

Ngoài ra, Tập đoàn Novaland cũng cho biết đang trong quá trình đàm phán thay đổi kỳ hạn một số lô trái phiếu ngắn hạn khác.

Có thể thấy, trong bối cảnh hoạt động kinh doanh còn gặp nhiều khó khăn, việc gia hạn thành công lượng lớn trái phiếu được kỳ vọng sẽ giúp giảm áp lực lên dòng tiền của Tập đoàn Novaland.

Tuy nhiên, nếu nhìn nhận thực tế thì áp lực đáo hạn trái phiếu của Novaland giai đoạn 2024 - 2025 mới đáng lo ngại. Đây chủ yếu là trái phiếu dài hạn hoặc trái phiếu ngắn hạn được gia hạn thành công.

Cụ thể, hai lô trái phiếu kỳ hạn 2 năm của CTCP Tập đoàn Đầu tư Địa ốc NoVa (Novaland) là NVLH2224005 sẽ được đáo hạn ngày 16/2 và NVLH2224006 được đáo hạn ngày 15/3 tới đây. Được biết, mã NVLH2224005 được Novaland phát hành có giá trị 500 tỷ đồng, còn mã NVLH2224006 có giá 1.500 tỷ đồng.

4 lý do khiến thị trường trái phiếu trở nên sôi động hơn trong năm 2024

Dù đối diện với nhiều áp lực và khó khăn nhưng theo Thứ trưởng Bộ Tài chính Nguyễn Đức Chi, với những giải pháp cụ thể nhằm phục hồi trở lại nền kinh tế, thị trường trái phiếu doanh nghiệp năm 2024 cũng sẽ tiếp tục được giữ vững và tăng trưởng.

Theo FiinRatings, những lý do khiến thị trường trái phiếu trở nên sôi động hơn trong năm 2024 gồm:

Thứ nhất, ngân hàng đẩy mạnh phát hành trái phiếu nhằm cải thiện năng lực vốn. Mặc dù nhóm ngành này chưa công bố hết kế hoạch, song FiinRatings cho rằng hầu hết các ngân hàng sẽ có kế hoạch huy động vốn dưới hình thức trái phiếu doanh nghiệp trong năm nay, nhằm mục tiêu bổ sung nguồn vốn nợ nhằm đáp ứng mục tiêu tăng trưởng tín dụng năm 2024 (dự kiến 15% trên toàn hệ thống cho cả năm 2024) cũng như các năm tiếp theo.

Bên cạnh đó, việc bổ sung nguồn vốn trái phiếu của ngân hàng cũng sẽ gia tăng vốn cấp 2 và góp phần đáp ứng tốt hơn các chỉ tiêu về an toàn vốn và quản trị rủi ro của NHNN, ví dụ yêu cầu về tỷ lệ sử dụng vốn ngắn hạn cho vay trung và dài hạn.

Thứ hai, môi trường lãi suất thấp, thuận lợi cho huy động vốn dài hạn. Để tạo sự hấp dẫn cho nhà đầu tư, hầu hết các đợt chào bán trái phiếu hiện nay đều có cơ chế lãi suất thả nổi và neo theo lãi suất tham chiếu của các ngân hàng lớn.

Bên cạnh đó, môi trường lãi suất trong nước được dự báo vẫn được duy trì thấp như hiện nay, đồng thời lãi suất quốc tế có xu hướng giảm trong những năm tới. Đây sẽ là yếu tố xúc tác rất lớn cho các ngành và doanh nghiệp có nhu cầu vốn dài hạn có thể tính toán đến việc phát hành trái phiếu, chuẩn bị cho việc mở rộng sản xuất kinh doanh, nhất là khi bối cảnh kinh tế vĩ mô đã có sự phục hồi mạnh trong những tháng cuối năm 2023.

Thứ ba, mở rộng nguồn cung trái phiếu. Không chỉ các ngân hàng thương mại, FiinRatings cho rằng các công ty tài chính tiêu dùng cũng sẽ bước vào giai đoạn mới tăng trưởng trở lại sau một năm 2023 suy giảm, do các vấn đề thực hành thu hồi nợ của nhiều đơn vị đã được xử lý.

Ngoài ra, thị trường bất động sản có thể cần thêm thời gian để có thể chứng kiến sự hồi phục mạnh trở lại nhưng những biện pháp tháo gỡ pháp lý, nhất là đối với phân khúc trung và thấp cấp sẽ là tiền đề cho việc giảm rủi ro pháp lý dự án để các chủ đầu tư có thể khôi phục hoạt động huy động vốn tín dụng, trong đó có kênh trái phiếu doanh nghiệp.

FiinRatings cũng quan sát nhiều tổ chức phát hành trong các ngành mới như hàng tiêu dùng, thực phẩm, logistics... Riêng với ngành hạ tầng, các dự án hạ tầng bền vững như điện rác, nước thải, và các dự án có ý nghĩa về môi trường sẽ là xu hướng cho năm 2024 và nhiều năm tới đây.

Riêng ngành năng lượng tái tạo, FiinRatings cho rằng sẽ cần thêm thời gian để ghi nhận sự sôi động của hoạt động phát hành trái phiếu cho đến khi các quy định cụ thể và hướng dẫn triển khai Quy hoạch Điện 8 được ra đời.

Thứ tư, niềm tin của nhà đầu tư từng bước được cải thiện. Mặc dù các sự kiện vi phạm về trái phiếu doanh nghiệp vẫn đang trong quá trình giải quyết và nhiều lô trái phiếu đã được xử lý về mặt kỹ thuật theo tinh thần của Nghị định 08 về tái cơ cấu nợ trái phiếu riêng lẻ, FiinRatings đã ghi nhận sự tham gia nhất định của nhà đầu tư cá nhân chuyên nghiệp vào một số lô trái phiếu riêng lẻ được phát hành bởi những doanh nghiệp đầu ngành, có rủi ro vừa phải và sự minh bạch cao về thông tin.

Số liệu của Bộ Tài chính cũng cho thấy 7% trong tổng số hơn 300 tỷ trái phiếu riêng lẻ chào bán thành công năm 2023 đã được mua bởi nhà đầu tư cá nhân chuyên nghiệp.

Tuy là mức rất khiêm tốn so với mức trên 30% giai đoạn 2019 - 2022, nhưng đây cũng là dấu hiệu đáng mừng về sự khôi phục niềm tin và sự chấp nhận rủi ro khi đầu tư sản phẩm này theo những quy định mới của Nghị định 65 về trái phiếu riêng lẻ.

Tuy nhiên, về lâu dài, FiinRatings kỳ vọng cơ sở nhà đầu tư vào trái phiếu doanh nghiệp cần được mở rộng hơn nữa thay vì chủ yếu là các ngân hàng thương mại, nhà đầu tư cá nhân như hiện nay. Các công ty bảo hiểm và quỹ đầu tư của họ hiện đang quản lý khoảng 35 tỷ USD nhưng còn rất hạn chế tham gia vào trái phiếu doanh nghiệp, nhất là sau khi Luật Kinh doanh Bảo hiểm đi vào hiệu lực từ đầu năm 2023 không cho phép các đơn vị này đầu tư vào trái phiếu có mục đích cơ cấu lại nợ. Ngoài ra, chúng ta cũng cần cải thiện những quy định hiện nay để có thể tạo điều kiện cho các quỹ đầu tư trái phiếu và các định chế đầu tư được cấp phép và hoạt động có thể mở rộng tham gia vào kênh trái phiếu doanh nghiệp như các thị trường trong khu vực.

TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ Quốc gia nhận xét, thị trường trái phiếu doanh nghiệp đã đi qua vùng đáy và đang phục hồi, dù có một số thách thức phía trước như trong năm 2024, giá trị trái phiếu đáo hạn đạt khối lượng kỷ lục (hơn 277.000 tỷ đồng); việc trở lại thực hiện Nghị định 65/2022 có thể sẽ gây áp lực nhất định cho doanh nghiệp phát hành nhưng cần thiết vì sẽ tốt hơn cho thị trường trái phiếu doanh nghiệp về lâu dài như sự công khai, minh bạch và chuyên nghiệp hơn. Bên cạnh đó, Luật Các tổ chức tín dụng (sửa đổi) vừa được Quốc hội thông qua, kỳ vọng sẽ xử lý được vấn đề sở hữu chéo, qua đó củng cố niềm tin cho nhà đầu tư, trong đó có nhà đầu tư trái phiếu doanh nghiệp bất động sản./.

Nguồn: https://reatimes.vn/thi-truong-trai-phieu-duoc-nang-trien-vong-nam-2024-du-ap-luc-dao-han-van-lon-202240208212923123.htm