Thị trường trái phiếu quý I/2023 vẫn còn màu ảm đạm

Theo số liệu tổng hợp của Công ty chứng khoán VNDirect, trong quý I/2023, thị trường trái phiếu doanh nghiệp có 14 đợt phát hành thành công với tổng giá trị đạt hơn 28.335 tỷ đồng tăng 59% so với quý IV/2022, nhưng vẫn giảm hơn 60% so với cùng kỳ năm trước. Trong đó có 11 đợt phát hành riêng lẻ (PHRL) với tổng giá trị phát hành (GTPH) là 24.435 tỷ đồng, chiếm 86,2% tổng GTPH.

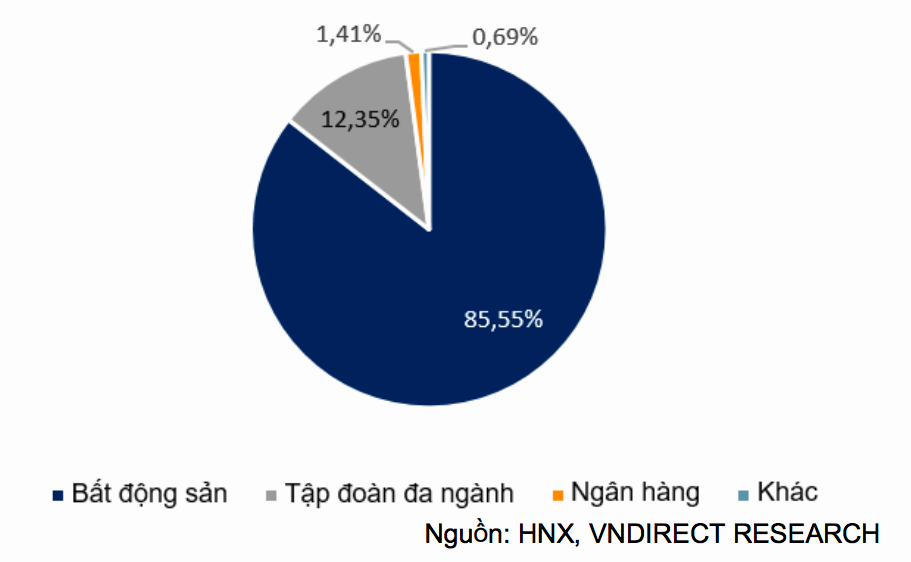

Đến ngày 22/3/2023, thị trường có 3 đợt phát hành ra công chúng, với giá trị đạt hơn 3.900 tỷ đồng, chiếm 13,8% tổng GTPH. Nhóm các doanh nghiệp bất động sản là nhóm ngành có tỷ trọng phát hành lớn nhất trong quý I/2023 khi chiếm hơn 85% tổng GTPH, tiếp theo là nhóm tập đoàn đa ngành và nhóm ngân hàng với tỷ lệ phát hành chiếm lần lượt là 12,35% và1,41% tổng GTPH.

Theo VNDirect, sau khi Nghị định 08 được ban hành ngày 5/3/2023, hoạt động PHRL bắt đầu có sự phục hồi. Trong đó, có 9 đợt PHRL chỉ riêng trong tháng 3, trong tổng 11 đợt phát hành của quý I/2023. Tổng GTPH của 9 đợt chiếm hơn 97% tổng giá trị PHRL trong quý I/2023.

Các doanh nghiệp có giá trị PHRL lớn nhất trong quý I/2023 bao gồm: Công ty TNHH Phát triển đô thị Hưng Yên, với GTPH 7.200 tỷ đồng trái phiếu không lãi suất, có kỳ hạn 12 tháng. Công ty Cổ phần Đầu tư kinh doanh và phát triển Đô thị Ngôi Sao Phương Nam phát hành 4.695 tỷ đồng trái phiếu, có lãi suất 13%/năm kỳ hạn 18 tháng. Công ty TNHH Kinh doanh nội thất LuxuryLiving phát hành 4.800 tỷ đồng, có lãi suất 9%/năm kỳ hạn 5 năm.

Công ty Cổ phần Đầu tư và Kinh Doanh Nam An phát hành 4.700 tỷ đồng trái phiếu có lãi suất 13%/năm, kỳ hạn 18 tháng. Công ty TNHH Kinh doanh bất động sản Dream City Villas phát hành 2.300 tỷ đồng, có lãi suất 6%/năm, kỳ hạn 5 năm.

Tập đoàn Masan là doanh nghiệp có giá trị trái phiếu phát hành ra công chúng lớn nhất trong quý I/2023, có tổng giá trị phát hành thành công là 3.500 tỷ đồng, kỳ hạn 5 năm theo lãi suất thả nổi được tính theo lãi suất huy động 12 tháng trung bình của 4 ngân hàng thương mại nhà nước cộng thêm 4%.

Các đợt PHRL này đều là các đợt phát hành được thực hiệc sau khi nghị định 08 được ban hành. Bởi nghị định cho phép tạm ngưng các quy định: Quy định xếp hạnh tín nhiệm bắt buộc và quy định nhà đầu tư chuyên nghiệp là những yếu tố giúp hoạt động PHRL phục hồi trong khoảng thời gian này.

Tuy nhiên theo quan sát của VNDirect, các đợt PHRL lớn trong quý I/2023 đều là của các doanh nghiệp ít có tên tuổi, thông tin về các doanh nghiệp này cũng rất hạn chế, thậm chí có doanh nghiệp tính tới thời điểm phát hành chỉ có thời gian thành lập chưa đến 1 năm.

Trong bối cảnh niềm tin của các nhà đầu tư cá nhân chưa trở lại, tỷ lệ phân phối cho các nhà đầu tư cá nhân của của các lô trái phiếu mới phát hành này là rất hạn chế, người mua chủ yếu là các tổ chức, do đó VNDirect cho rằng những đợt phát hành này chỉ mang tính cục bộ, có thể mục đích phát hành chỉ là để cơ cấu lại nợ nội bộ của một hay một vài tổ chức lớn.

Danh sách các công ty chậm thanh toán nợ trái phiếu doanh nghiệp tiếp tục dày lên

Trong bối cảnh, thị trường bất động sản trầm lắng, nhiều doanh nghiệp gặp khó về dòng tiền và hạn chế khả năng tiếp cận nguồn vốn, danh sách các doanh nghiệp chậm thanh toán các nghĩa vụ nợ trái phiếu tiếp tục tăng lên.

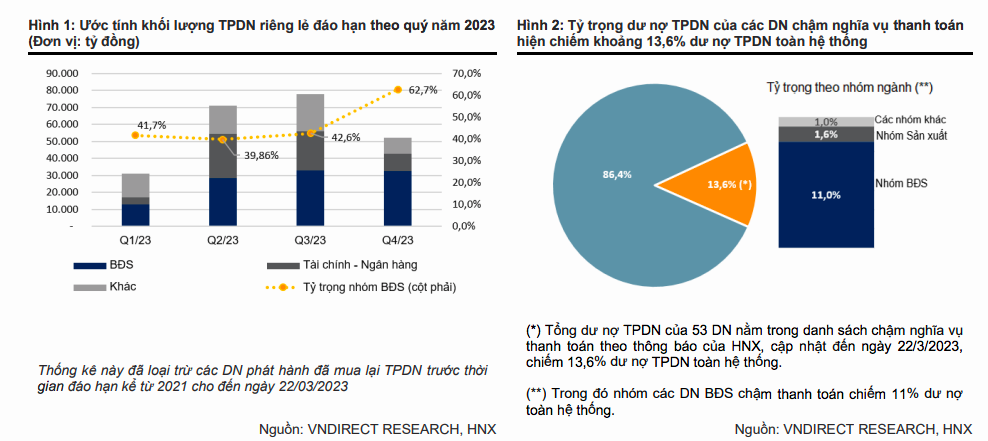

Theo thông tin của VNDirect, tính đến ngày 22/3/2023, có khoảng 53 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu.

VNDirect ước tính, tổng dư nợ trái phiếu doanh nghiệp của các doanh nghiệp này vào khoảng 148,9 nghìn tỷ đồng, chiếm khoảng 13,6% dư nợ trái phiếu doanh nghiệp toàn thị trường.

Khoảng hơn 46,2 nghìn tỷ đồng trái phiếu doanh nghiệp của các doanh nghiệp trong danh sách sẽ đáo hạn trong năm 2023, chiếm khoảng 19,8% tổng giá trị đáo hạn toàn thị trường cả năm.

Hoạt động mua lại trước hạn bắt đầu chững lại. Tổng giá trị mua lại trái phiếu doanh nghiệp trước hạn trong quý I/2023 đạt 23.730 tỷ đồng, tăng 29,3% so với cùng kỳ năm trước, tuy nhiên số này giảm hơn 73% so với quý IV/2022.

Theo giới phân tích, trong bối cảnh thanh khoản thị trường bất động sản đóng băng, tín dụng bị thắt chặt đã ảnh hưởng nghiêm trọng đến dòng tiền của các doanh nghiệp trong thời gian qua đặc biệt là các doanh nghiệp bất động sản, đây có thể là những nguyên nhân khiến hoạt động mua lại trái phiếu doanh nghiệp trước hạn trong quý I/2023 đã chững lại.

Còn theo Fiinratings, số lượng doanh nghiệp chậm thanh toán nghĩa vụ nợ trái phiếu đã lên đến 67. Trong đó có 63 doanh nghiệp vi phạm nghĩa vụ nợ và 4 doanh nghiệp đã thực hiện tái cơ cấu nợ thông qua việc giãn kỳ hạn.

Hầu hết doanh nghiệp đưa ra lãi suất nhằm đền bù cho nhà đầu tư, từ đó phản ánh lên mức lãi suất mới cao hơn của toàn thị trường.

Tổng giá trị các lô trái phiếu doanh nghiệp được ghi nhận chậm thanh toán đạt 89.300 tỷ đồng, chiếm gần 55% lượng trái phiếu đang lưu hành của các doanh nghiệp trên. Khả năng đáp ứng nghĩa vụ nợ cho các lô trái phiếu này phụ thuộc vào phân kỳ đáo hạn sắp tới, khả năng huy động nguồn vốn khác của doanh nghiệp cũng như kỳ vọng vào dòng tiền từ hoạt động kinh doanh.

Tính trên tổng giá trị trái phiếu doanh nghiệp phi tài chính đang lưu hành, tỷ lệ nợ xấu từ các lô trái phiếu được Fiinratings tính toán ở mức 11,3%. Riêng đối với các tổ chức phát hành là doanh nghiệp bất động sản, tỷ lệ nợ xấu ở mức cao hơn là 18,7%.

Triển vọng nào cho thị trường trái phiếu quý II/2023?

Ông Nguyễn Bá Khương, khối phân tích VNDirect cho hay, hoạt động phát hành trái phiếu doanh nghiệp có thể tiếp tục cải thiện trong quý II/2023 nhưng để thị trường phục hồi bền vững và giải quyết được vấn đề mất thanh khoản cần có nhiều giải pháp đồng bộ.

Thứ nhất, cần thêm nhiều giải pháp quyết liệt hơn từ doanh nghiệp để củng cố niềm tin của nhà đầu tư vào trái phiếu doanh nghiệp. Các doanh nghiệp bất động sản cũng phải nỗ lực tái cơ cấu, tái cấu trúc sản phẩm để đáp ứng nhu cầu thực của thị trường, đồng thời có biện pháp xử lý hàng tồn kho nhằm thu tiền về để giải quyết những khó khăn hiện tại về dòng tiền.

Thứ hai, cơ quan quản lý cần có phương án đẩy nhanh giải quyết các thủ tục pháp lý cho các dự án bất động sản.

Thứ ba, các cơ quan quản lý cần xem xét nới lỏng các điều kiện để cho phép các định chế tài chính lớn bao gồm các ngân hàng có thể tham gia sâu hơn vào thị trường trái phiếu doanh nghiệp với vai trò tạo thanh khoản trên thị trường, đồng thời cho phép các ngân hàng phát triển các hình thức bảo lãnh thanh toán để dần khôi phục niềm tin cho nhà đầu tư.

Thứ tư, tương tự như bài học từ việc xử lý khủng hoảng trái phiếu doanh nghiệp tại các nước khu vực như Hàn Quốc, Trung Quốc, việc hỗ trợ các doanh nghiệp tiếp cận được nguồn vốn, đặc biệt là nguồn vốn tín dụng, để giải quyết vấn đề thanh khoản ngắn hạn là rất quan trọng.

“Thị trường vẫn đang chờ đợi những tín hiệu tích cực hơn từ các nhóm giải pháp trên. Bên cạnh đó, với một số quy định nới lỏng cho hoạt động phát hành trái phiếu của Nghị định 08, chúng tôi cho rằng trong thời gian tới có thể sẽ vẫn có những đợt PHRL với mục đích cơ cấu nợ nội bộ giống như những đợt phát hành của một số doanh nghiệp thực hiện cuối tháng 3 vừa qua”, ông Khương nói.

Chuyên gia này cũng dự báo, trong năm 2023, ước tính giá trị đáo hạn trái phiếu doanh nghiệp vào khoảng 232,6 nghìn tỷ đồng (tăng 51,6%). Trong quý II/2023 sẽ có khoảng hơn 70,9 nghìn tỷ đồng trái phiếu đáo hạn (tăng 127% so với quý I/2023).

Dự báo rộng hơn về thị trường trái phiếu, ông Trần Đức Anh, Giám đốc Kinh tế vĩ mô và Chiến lược thị trường - Công ty Chứng khoán KB Việt Nam (KBSV) cho hay, từ đầu năm 2023 tới nay, Chính phủ đã có rất nhiều những giải pháp, động thái để cố gắng khắc phục, xử lý khó khăn trên thị trường doanh nghiệp cũng như là thị trường bất động sản.

Gần đây, Chính phủ đã ban hành dự thảo sửa đổi Nghị định 65 với những điều khoản hỗ trợ tương đối cho thị trường trái phiếu doanh nghiệp. Hay như tại cuộc họp tháo gỡ khó khăn về tín dụng cho thị trường bất động sản trung tuần tháng 2/2023, một số đề xuất liên quan đến gói tín dụng 120.000 tỷ đồng từ Ngân hàng Nhà nước hay là đề xuất 110.000 tỷ đồng từ Bộ Xây dựng nhằm tập trung tháo gỡ khó khăn cho thị trường trái phiếu doanh nghiệp cũng đã được nêu ra.

Mặc dù những khó khăn hiện tại chưa thể hoàn toàn được giải tỏa song nó sẽ hạ nhiệt và bớt rủi ro hơn so với năm 2022. Kế đó, bước sang giai đoạn 2024 - 2025, khi mà niềm tin của nhà đầu tư đã quay trở lại thì khi đó thị trường trái phiếu sẽ có thể quay trở lại.

“Trong năm 2023 này, chúng ta có thể kỳ vọng thị trường trái phiếu doanh nghiệp sẽ yên ổn hơn, không còn biến cố lớn như năm 2022 hoặc nếu có thì ở quy mô rất nhỏ. Về niềm tin của thị trường, tôi dự đoán có thể sẽ quay trở lại trong năm 2024 cùng với một số những yếu tố liên quan đến chính sách như lãi suất thấp hay các gói tín dụng hỗ trợ. Trong cùng thời điểm, thị trường bất động sản có thể bắt đầu ấm lên từ đó giúp kênh trái phiếu doanh nghiệp có thể khôi phục lại”, ông Trần Đức Anh dự báo./.

Nguồn: https://reatimes.vn/trien-vong-thi-truong-trai-phieu-quy-ii-2023-se-am-dan-len-20201224000018709.html