Văn phòng làm việc của tổng giám đốc FE Credit nhìn về hướng Tây Nam với mặt tường kính trong vắt. CEO người Ấn Độ Kalidas Ghose ngồi trên ghế phủ vàng nắng chiều. Ngồi sưởi nắng là thói quen của vị lãnh đạo có biệt danh “chiếc máy tính sống”, người thực thi chiến lược tham vọng đưa công ty tài chính tiêu dùng đang nắm thị phần số một hiện tại tiếp tục chinh phục các mục tiêu mới.

Trong 30 năm kinh nghiệm ở ngành tài chính, Kalidas có 16 năm làm việc tại Việt Nam. Với bốn năm làm việc ở khối tín dụng tiêu dùng VPBank và tám năm giữ vai trò lãnh đạo FE Credit, ông là người am hiểu thị trường này.

Ra đời muộn, khi thị trường đã có một số công ty tài chính tiêu dùng hoạt động trước đó khá lâu, nhưng FE Credit đã “vượt vũ môn” nhờ chiến lược dịch vụ và sản phẩm đa dạng cùng quyết tâm đầu tư cho công nghệ. Đà tăng trưởng kinh tế Việt Nam giai đoạn 2015-2019 đã hậu thuẫn cho sự tăng trưởng của FE Credit, giúp họ nhanh chóng giành thị phần lớn nhất ở thị trường cho vay tín chấp cá nhân, cho vay tiêu dùng.

Chiếc cầu thang tiếp theo: bắt tay với đối tác Nhật để tận dụng ưu thế về vốn và kinh nghiệm, chuẩn bị cho giai đoạn phát triển bùng nổ kế tiếp. Tháng 4.2021 VPBank chính thức công bố bán 49% cổ phần FE Credit cho Sumitomo Mitsui, ước tính thu về 1,4 tỉ đô la Mỹ từ thương vụ này. SMBC, công ty con về tài chính tiêu dùng của Sumitomo là một trong những tập đoàn tài chính ngân hàng lớn nhất Nhật Bản.

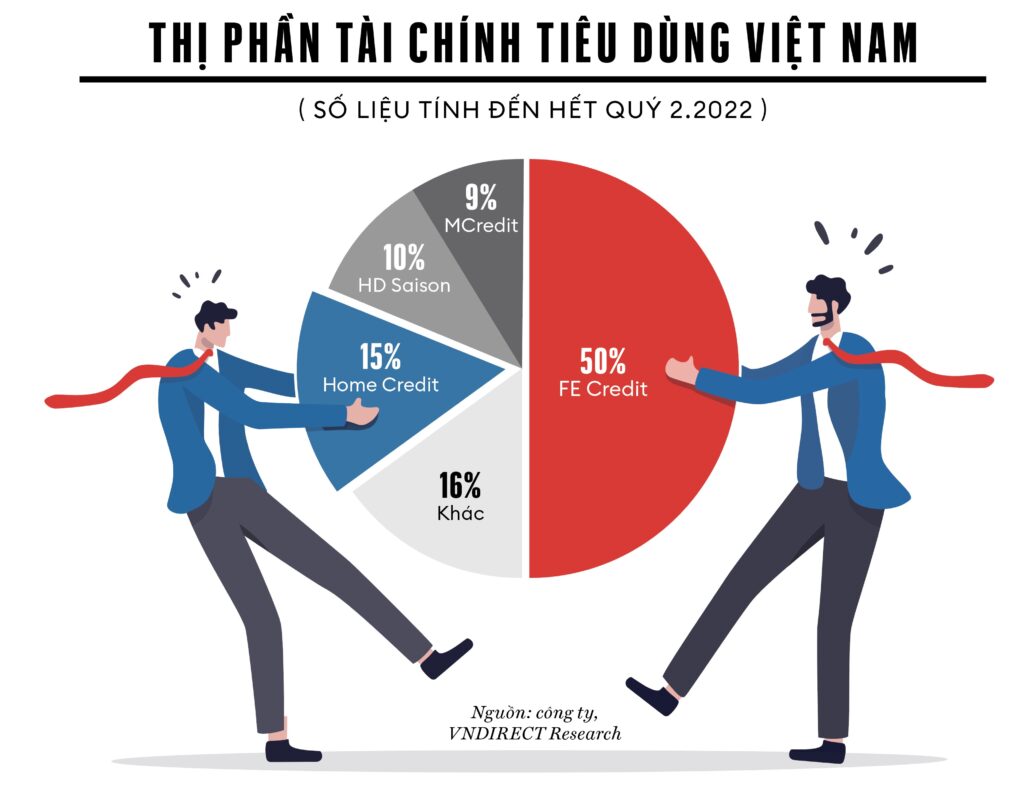

Theo số liệu tự bạch của FE Credit, công ty đang chiếm 50% thị phần cho vay tiêu dùng Việt Nam. Con số này gấp ba lần đối thủ đứng thứ hai và gấp năm lần công ty ở hạng ba của thị trường. Dư địa tín dụng của công ty lên tới 2,5 tỉ đô la Mỹ được thể hiện trên bảng cân đối kế toán. “Chúng tôi chỉ mất ba năm để đạt được vị trí số 1 thị trường. Đó là một thành công vượt ngoài dự liệu,” Kalidas cho biết.

Trong vòng bảy năm, FE Credit đã trưởng thành nhanh không kém các công ty hàng đầu về tài chính tiêu dùng. Kalidas so sánh: “Những cái tên đình đám như New Bank (Mỹ), Bajaj Finserv (Ấn Độ), AON Finance (Thái Lan) hay Adira Finance (Indonesia), có thị trường vài trăm triệu cho đến hàng tỉ dân, có vốn hóa từ hàng chục tỉ đô la Mỹ, thế nhưng FE Credit có lúc đã phát triển còn tốt hơn trong một thị trường nhỏ hơn nhiều lần.”

Rời vị trí điều hành ở một công ty tài chính tiêu dùng vốn ngoại, Kalidas được VPBank mời về để mở ra khối cho vay tiêu dùng vào năm 2010. Nhóm chủ mới của VPBank đều từng có chân trong hội đồng quản trị các ngân hàng lớn trước khi tìm được lãnh địa riêng. Trong đó, ông Lô Bằng Giang từng giữ chức tổng giám đốc một công ty tài chính ở Ukraine, quen thuộc với công việc kinh doanh cho vay tiêu dùng.

Ở thời điểm 2015 VPBank chưa nổi bật ở quy mô mạng lưới và tài sản. Ông Quản Trọng Thành, giám đốc phân tích công ty Chứng khoán Maybank Investment Banking (MSVN) nhìn nhận VPBank lúc ấy khó cạnh tranh bằng mô hình ngân hàng truyền thống, việc thành lập FE Credit với pháp nhân độc lập, khai phá thị trường mới là một bước đi hợp lý.

Đánh chiếm mảng cho vay đại chúng đồng nghĩa với việc tiếp cận xuống phân khúc khách hàng thấp hơn so với ngân hàng truyền thống. Ở đó, khách hàng có nhu cầu về khoản vay từ dưới 100 triệu đồng nhưng cần giải quyết hồ sơ nhanh. Bài toán cạnh tranh của FE Credit lúc ấy nằm ở khả năng xử lý số lượng lớn các khoản vay trong thời gian ngắn nhất có thể.

FE Credit, với khoản vay đầu tiên 1.000 tỉ đồng từ VPBank, đã đầu tư mạnh tay vào công nghệ để có được nền tảng số hóa tiên tiến nhất có thể. CEO Kalidas Ghose tự nhận rằng FE Credit là công ty hiếm hoi sử dụng hệ thống quản lý nghiệp vụ (BPM) đồng nhất cho mọi nghiệp vụ, có tên gọi là ‘giao diện PEGA’, được đồng bộ trên nền tảng điện toán đám mây. Mọi tương tác của người dùng (website, ứng dụng, truyền thông xã hội) sẽ được kết nối với PEGA. Hệ thống sẽ thu thập dữ liệu để cá nhân hóa giải pháp cho từng khoản vay.

Theo một cựu quản lý công nghệ của FE Credit, việc hoạt động dựa trên dữ liệu lớn là một lợi thế, lượng dữ liệu đổ về càng dồi dào thì hệ thống xử lý ngày càng chính xác. Đó là còn chưa tính đến hợp tác chiến lược giữa FE Credit với những đơn vị viễn thông, bưu điện, năng lượng.

Một vị chuyên gia tài chính ngân hàng cho rằng, với lượng thông tin khổng lồ thu được, về lý thuyết, FE Credit có thể xây dựng được bức tranh chi tiêu, sức khỏe tài chính của bất kỳ ai. Hệ thống tính được rủi ro, như tỉ lệ phát sinh nợ xấu, từ đó ước lượng hạn mức vay và lãi suất, xử lý hồ sơ khoản vay trong thời gian rất ngắn. Về sai số, ông Kalidas Ghose tự tin hệ thống FE Credit có thể phát hiện được thông tin giả mạo hoặc sai lệch “trong hơn 90% trường hợp” mà không cần có sự hỗ trợ của con người.

Nhờ đầu tư vào nền tảng kỹ thuật số, nhu cầu nhân sự để xử lý giao dịch của FE Credit đang giảm dần. Ông Kalidas Ghose nói sẽ giới hạn tuyển thêm nhân sự cho năm 2023, chỉ tuyển mới 500 người, bằng 50% so với tuyển dụng những năm gần đây. “Nhờ số hóa, 90% khách hàng của chúng tôi đang giao dịch trên ứng dụng di động, 70% dịch vụ chăm sóc khách hàng là thông qua chatbot (phần mềm trả lời tự động)”.

Theo ông Quản Trọng Thành, thời điểm FE Credit ra đời, những công nghệ tân tiến tương tự như PEGA đã có sẵn, nhưng yếu tố khác biệt nằm ở con người. “Cách quản trị rủi ro của ngân hàng truyền thống và cho vay tiêu dùng khá khác nhau, từ cách tiếp cận đối với nợ xấu đến tỉ lệ nợ xấu có thể chấp nhận, dẫn đến quy trình và chính sách quản trị sẽ khác nhau. Vậy nên, tổ chức cần có người lãnh đạo am hiểu về mô hình cho vay tiêu dùng và có kinh nghiệm thực tế thì mới có thể triển khai mạnh mẽ được,” ông Thành nói.

Thị trường tín chấp lúc đó còn bó hẹp về sản phẩm, dịch vụ, chủ yếu là các gói vay mua tiêu dùng. Phần còn lại phân mảnh trong các tổ chức, cá nhân cho vay lãi nặng. Nhờ tiên phong cho vay tiền mặt tín chấp, FE Credit chiếm lĩnh thị phần với tốc độ mà ông Kalidas Ghose gọi là “thuộc tốp đầu đàn của thế giới.”

Số liệu tính đến quý 4.2022 của FE Credit cho thấy công ty có 14 triệu khách hàng đã được giải ngân trong tổng số hơn 24 triệu khoản vay. CEO Kalidas ví von: “Có thể nói, ở Việt Nam cứ bốn người có khả năng vay nợ thì một người trong số đó là khách hàng của chúng tôi.” Ông cũng cho biết tỉ lệ khách hàng quay trở lại vay ở FE Credit vượt trội so với các đối thủ khác. Khoảng bảy triệu trong tổng số 14 triệu khách hàng hiện đang sử dụng dịch vụ của FE Credit, tương đương tỉ lệ giữ chân khách hàng là 50%.

Điểm sáng nhất trong mô hình kinh doanh của FE Credit là chỉ số nợ xấu ở mức rất thấp, trung bình là 5% trong giai đoạn 2015–2019. Chi phí vốn của FE Credit trước khi COVID-19 xảy ra cũng chỉ ở mức 7–9%, là mức thấp so với toàn bộ thị trường.

Trong giai đoạn COVID-19 tỉ lệ nợ xấu tăng vọt lên 9% và số lượng khách hàng không trả được nợ tăng gấp đôi. Tuy nhiên, biên lãi ròng (NIM) của công ty luôn duy trì mức trên 20%, gấp 4–5 lần so với mô hình kinh doanh ngân hàng truyền thống. Hợp nhất kết quả kinh doanh, FE Credit đã gián tiếp kéo NIM của VPBank trên mức 7% trong nhiều năm, vượt xa nhiều ngân hàng khác trong toàn hệ thống.

Nhưng ảnh hưởng nặng nề hơn cả giai đoạn COVID-19 là việc ngân hàng tăng lãi suất cho vay từ đầu quý 4.2022. Ông Kalidas cho biết chi phí vốn đã tăng gần như gấp đôi và là khoản chi phí lớn nhất đối với doanh nghiệp.

Ngoài ra, tình trạng tiêu cực ở các công ty kinh doanh tài chính tiêu dùng được dư luận quan tâm, đề cập ngày càng gay gắt. Nhất là sau “thời sự” về vụ 13 nhân viên công ty Mirae Asset Finance bị khởi tố vì “hành vi vu khống” trong đòi nợ. Trên truyền thông xã hội, hình ảnh FE Credit xuất hiện tiêu cực qua nhiều nội dung tìm kiếm phổ biến.

Kalidas Ghose nói: “Chúng tôi đã cùng với cơ quan chức năng kiểm tra các khiếu nại liên quan đến FE Credit. Kết quả, chỉ khoảng 10% trong số đó thực sự là khiếu nại về chúng tôi.” CEO FE Credit cho rằng 75% hoạt động của bộ phận thu hồi nợ diễn ra tại công ty, thông qua các cuộc gọi được giám sát bằng camera và ghi âm. Ông cho biết “tất cả các hoạt động này đều đúng luật.”

Kalidas Ghose phủ nhận việc công ty có chính sách giao khoán nợ cho nhân viên theo KPI, hay việc các nhân viên này có khả năng “bán” nợ ra bên ngoài cho các tổ chức thu nợ độc lập. Ông nói: “Tất cả các biện pháp đều có sự kiểm tra, giám sát của ngân hàng Nhà nước. Không ai có thể bắt lỗi chúng tôi trên tư cách doanh nghiệp về bất kỳ sai sót hoặc nhầm lẫn nào.”

Theo đánh giá của giới phân tích tài chính, quản trị rủi ro cũng là một lý do thúc đẩy thương vụ chuyển nhượng 49% cổ phần FE Credit cho đối tác Nhật. Ông Quản Trọng Thành cho rằng kinh doanh tài chính tiêu dùng là một ngành có nhiều rủi ro, cần đối tác có kinh nghiệm cả về quản trị rủi ro lẫn làm sản phẩm dịch vụ mới. Sự góp mặt của công ty tài chính SMBC giúp FE Credit sẽ không cần phải theo đuổi các sản phẩm và/hoặc phân khúc khách hàng quá rủi ro nữa.

Một thách thức với FE Credit là chi phí huy động vốn đầu vào cao. Hơn nữa, một mình VPBank không đủ sức để cấp vốn cho tham vọng tiếp tục bứt lên của FE. Cú bắt tay với SMBC có thể giải quyết được một phần vấn đề “chạm ngưỡng của sự phát triển”.

Với SMBC, công ty con của một trong ba ngân hàng lớn nhất Nhật Bản, FE Credit đã có hậu thuẫn để cơ cấu lại nguồn vốn huy động, cải thiện chi phí huy động vốn, biên lãi ròng, lợi nhuận cũng như khả năng sinh lời. “SMBC là nguồn hậu thuẫn uy tín, được kiểm soát chặt chẽ. Cách tiếp cận của họ có thể đưa chúng tôi đến tiêu chuẩn toàn cầu,” Kalidas Ghose nói.

Từ khi có sự tham gia của cổ đông Nhật Bản, công ty bắt đầu triển khai chương trình cho vay cho công nhân, trị giá 10.000 tỉ đồng với lãi suất thấp, kết hợp với công đoàn và lãnh đạo doanh nghiệp. Đại diện FE Credit tuyên bố muốn tiến thêm một bước trong việc “đẩy lùi tín dụng đen” hoành hành ở các khu công nghiệp, xây dựng hình ảnh hướng đến an sinh xã hội.

Theo Kalidas, chương trình không sinh lãi như một số mảng kinh doanh khác của công ty nhưng nếu triển khai thành công, FE Credit sẽ mở ra được phân khúc khách hàng mà trước đây chưa tiếp cận được. Ông nói: “Những tập khách hàng mới này không dừng lại ở sản phẩm cho vay tiêu dùng. Họ sẽ là đối tượng tiềm năng cho các sản phẩm mới, mang tính dài hạn như dịch vụ bảo hiểm, sản phẩm đầu tư của FE Credit.”

Nguồn: https://dothi.reatimes.vn/toancanh/cham-nguong-tang-truong-fe-credit-tim-dong-luc-moi-20201231000008933.html