Ngày 18/10, FiinRatings có báo cáo về hoạt động phát hành trái phiếu doanh nghiệp quý III/2022. Theo đó, hoạt động phát hành trái phiếu doanh nghiệp tiếp tục xu hướng giảm từ đầu quý với giá trị phát hành trong tháng 9 đạt 16,1 nghìn tỷ VNĐ, giảm 18,27% so với tháng trước và 76,44% so với cùng kỳ. Mặc dù đã bước vào giai đoạn thẩm thấu chính sách mới sau khi Nghị định 65 về phát hành trái phiếu doanh nghiệp được ban hành, song thị trường trái phiếu doanh nghiệp vẫn tương đối ảm đạm, theo đánh giá của FiinRatings.

Trong bối cảnh đó, nhiều chuyên gia đặt ra vấn đề cần hướng thị trường vào sự minh bạch, tránh tạo ra nỗi sợ vô hình đối với một kênh dẫn vốn quan trọng của nền kinh tế trong giai đoạn thắt chặt tín dụng.

Thị trường trái phiếu doanh nghiệp vẫn ảm đạm trong giai đoạn thẩm thấu chính sách mới

Theo FiinRatings, thị trường trái phiếu 9 tháng qua ghi nhận giá trị phát hành đạt 246,32 nghìn tỷ VNĐ, tương đương 35,87% giá trị năm 2021, trong đó 58% giá trị đến từ tổ chức tín dụng và 21% đến từ ngành bất động sản. Về loại hình phát hành, tỷ lệ phát hành ra công chúng chỉ chiếm 3,87%.

“Nhìn chung, dù đã hết quý III nhưng thị trường trái phiếu doanh nghiệp vẫn tương đối ảm đạm”, FiinRatings đánh giá.

Trong đó, hoạt động phát hành của các tổ chức tín dụng tiếp tục dẫn đầu thị trường với tổng 22 đợt phát hành, đạt quy mô là 10,2 nghìn tỷ VNĐ, giảm 40,2% so với tháng trước và chiếm 63% thị trường. Số liệu tháng 9 cho thấy hoạt động của tổ chức phát hành có sự sụt giảm rõ rệt so với tháng trước, trong đó lô trái phiếu có giá trị lớn nhất là 3.000 tỷ VNĐ thuộc về Vietinbank.

“Hoạt động phát hành sụt giảm do phần lớn các ngân hàng đã huy động đủ nguồn vốn trung dài hạn để đáp ứng tỷ lệ quy định của Thông tư 08/2020/TT-NHNN áp dụng từ ngày 01/10/2022. Các lô trái phiếu tháng 9 được phát hành chủ yếu tập trung ở các kỳ hạn trung và dài hạn để tiếp tục bổ sung phần vốn còn thiếu”, FiinRatings giải thích.

FiinRatings cũng ghi nhận, ngành bất động sản đứng thứ hai về giá trị phát hành, chiếm 18% tỉ trọng, tương đương tổng giá trị trái phiếu doanh nghiệp đạt 2,8 nghìn tỷ VNĐ, tăng 55,6% so với tháng trước. Các đơn vị phát hành bao gồm công ty TNHH NoVa Thảo Điền với lô trái phiếu 2,3 nghìn tỷ VNĐ và CTCP Đầu tư Bất động sản Sơn Kim với trái phiếu trị giá 500 tỷ VNĐ. Đây là dấu hiệu cho thấy một số doanh nghiệp bất động sản đã bắt đầu thẩm thấu chính sách mới. Song, theo FiinRatings, tuy giá trị phát hành ghi nhận tăng trưởng so với tháng trước, nhưng hoạt động phát hành của các doanh nghiệp bất động sản vẫn chưa có nhiều tiến triển.

Đánh giá chung, FiinRatings tiếp tục duy trì nhận định thị trường sơ cấp phát hành trái phiếu doanh nghiệp chỉ tăng mạnh trở lại vào năm sau khi đáp ứng đủ các điều kiện của Nghị định 65 và tâm lý nhà đầu tư được cải thiện sau các sự kiện thiếu tích cực từ thị trường. Trước mắt, việc quan trọng là ổn định tâm lý cho thị trường và đẩy mạnh phát hành minh bạch.

Thị trường trái phiếu doanh nghiệp cần được đánh giá khách quan và công bằng

Một số sự việc thiếu tích cực trên thị trường trái phiếu doanh nghiệp gần đây liên quan đến Tập đoàn An Đông hay VKC Holdings đã ảnh hưởng tiêu cực tới tâm lý nhà đầu tư hiện đang sở hữu trái phiếu, cũng như khiến nhiều người e ngại với kênh trái phiếu doanh nghiệp. Song, theo các chuyên gia, thị trường trái phiếu cần được nhìn nhận khách quan và công bằng hơn.

Ông Nguyễn Quang Thuân, CEO FiinGroup cho biết, rủi ro trái phiếu doanh nghiệp hiện nay là có nhưng hoàn toàn có thể kiểm soát được. Thực tế, nhiều nhà đầu tư muốn đáo hạn sớm cũng được doanh nghiệp đồng ý và bản thân các doanh nghiệp cũng chủ động trả lại tiền cho nhà đầu tư. Mặc dù việc đáo hạn sớm gây ra những xáo trộn trên thị trường, song cùng với hoạt động phát hành mới giảm sút trong 9 tháng qua làm cho số dư trái phiếu doanh nghiệp đang lưu hành giảm đi đáng kể, rủi ro đối với hệ thống tài chính cơ bản đã được kiểm soát.

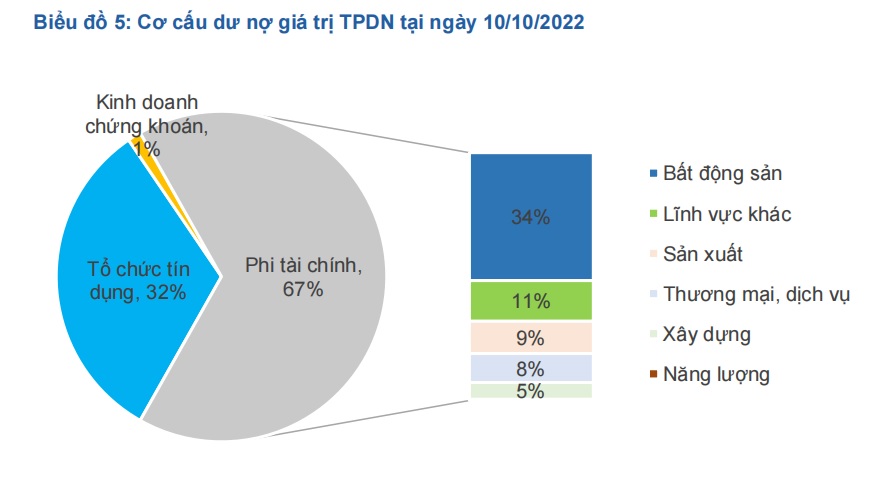

Số liệu từ FiinRatings cho thấy dư nợ trái phiếu tính đến cuối tháng 9/2022 đạt hơn 1,3 triệu tỷ VNĐ, tương đương với hơn 13% GDP năm 2021. Nếu trừ đi 400.000 tỷ trái phiếu ngân hàng thì dư nợ trái phiếu của các doanh nghiệp phi ngân hàng giảm còn 908,8 nghìn tỷ VNĐ. Trong đó, có 455.000 tỷ dư nợ trái phiếu doanh nghiệp bất động sản. Dư nợ tín dụng bất động sản lớn nhưng chỉ chiếm khoảng 4% tổng dư nợ tín dụng toàn hệ thống ngân hàng Việt Nam.

Theo đánh giá của ông Nguyễn Quang Thuân, chất lượng tín dụng của ngành bất động sản có sự phân hóa cao, và rất nhiều doanh nghiệp có sức khỏe tài chính tốt, đủ khả năng đáp ứng các nghĩa vụ nợ. Nhìn sang Trung Quốc, dư nợ trái phiếu nước này chiếm đến 44% GDP nhưng tỷ lệ vỡ nợ chỉ chiếm 1,35%, cho thấy rủi ro vỡ nợ tại thị trường Việt Nam có tồn tại nhưng rất thấp. Nền kinh tế lớn thứ hai thế giới vẫn xử lý được sau hai năm bất ổn nhờ sự điều tiết của cơ quan quản lý với nhiều chính sách linh hoạt khác nhau.

Bên cạnh đó, báo cáo của FiinRatings ghi nhận, các ngân hàng hiện nay đang nắm giữ danh mục trái phiếu doanh nghiệp phi ngân hàng với quy mô vào khoảng 284.000 tỷ VNĐ, chiếm khoảng 2,37% trên tổng tài sản sinh lời tại thời điểm 30/6/2022. Tuy nhiên, FiinRatings nhận định, đây không phải là vấn đề lớn đối với chất lượng tín dụng ngân hàng bởi quy mô nhỏ và chất lượng trái phiếu vừa có tính phân hóa vừa được các ngân hàng đánh giá kỹ lưỡng. Mức độ ảnh hưởng chỉ có thể lớn hơn đối với một số ngân hàng có phân bổ tín dụng trái phiếu doanh nghiệp lớn hơn 10% tổng dư nợ tín dụng của họ.

Do đó, FiinRatings khuyến cáo các nhà đầu tư tham gia thị trường trái phiếu doanh nghiệp nên giữ bình tĩnh và tỉnh táo trước các thông tin nhiễu loạn được lan truyền, tránh việc bán tháo và cắt lỗ trái phiếu đang nắm giữ, nhất là khi chưa hiểu rõ tình hình sức khỏe tài chính của doanh nghiệp phát hành.

“Nếu nhà đầu tư đang sở hữu các trái phiếu mà doanh nghiệp không thể trả lãi và/hoặc gốc, việc chấp nhận đàm phán và dàn xếp với doanh nghiệp và các tổ chức trung gian sẽ là giải pháp tốt cho các bên”, ông Nguyễn Quang Thuân gợi ý.

FiinRatings cũng cho rằng, việc cải thiện minh bạch thông tin và triển khai các quy định mới của Nghị định 65 cùng với việc đánh giá cụ thể chất lượng tín dụng và rủi ro đáo hạn trong giai đoạn tới của danh mục 908,8 nghìn tỷ VNĐ trái phiếu phi ngân hàng đang lưu hành, trong đó có 455 ngàn tỷ trái phiếu bất động sản sẽ là giải pháp giải pháp quan trọng để khôi phục niềm tin của thị trường, nhất là nhà đầu tư cá nhân chuyên nghiệp.

Hiện Bộ Tài chính và Ngân hàng Nhà nước đang soạn thảo những Thông tư và hướng dẫn cụ thể cho Nghị định 65 về phát hành trái phiếu. Các chuyên gia tin tưởng rằng thị trường sẽ chứng kiến sự trở lại của hoạt động phát hành cũng như gia tăng số lượng doanh nghiệp tham gia kênh vốn này.

Về dài hạn, kênh trái phiếu xanh sẽ là giải pháp quan trọng về vốn cho nhiều doanh nghiệp Việt Nam. Các chính sách mới hiện đang trong quá trình thiết kế và xây dựng sẽ tạo tiền đề cho nhiều doanh nghiệp có thể tận dụng nguồn vốn hướng đến tiêu chí xanh trong các năm tới đây.

Nguồn: https://reatimes.vn/xoa-noi-so-vo-hinh-ve-trai-phieu-doanh-nghiep-20201224000015301.html